Межрайонная ИФНС России N 9 по Тверской области

|

Начальник: Карнаухова Наталья Викторовна |

Телефоны: Приемная: 8 (4822) 37- 11-36 |

|

Юридический адрес: 170043, г. Тверь, Октябрьский проспект, д. 26 Фактический адрес: 170043, г. Тверь, Октябрьский проспект, д. 26 |

Факс: 8 (4822)37-11-01 Email:

|

Реквизиты:

Получатель: ИНН 6950000024, КПП 695001001 УФК по Тверской области

Код ИФНС 6949.

Расчетный счет 40101810600000010005 в ГРКЦ ГУ Банка России по Тверской области г. Твери БИК 042809001

Телефоны «горячей» линии:

г.Тверь: 8 (4822) 37-11-26

г. Конаково 8 (48242) 4-85-01

Время работы

|

|

Время работы г.Тверь: |

Перерыв: |

|

пн: |

9.00- 18.00 |

13.00- 13.45 |

|

вт: |

9.00- 18.00 |

13.00- 13.45 |

|

ср: |

9.00- 18.00 |

13.00- 13.45 |

|

чт: |

9.00- 18.00 |

13.00- 13.45 |

|

пт: |

9.00- 16.45 |

13.00- 13.45 |

-прием налогоплательщиков осуществляется без перерыва на обед

-каждую 2-ю и 4-ю субботу месяца налогоплательщиков обслуживают с 10 до 15 часов

-по вторникам и четвергам прием налогоплательщиков продлен до 20 часов

НОВОСТИ:

04.06.2024 г.

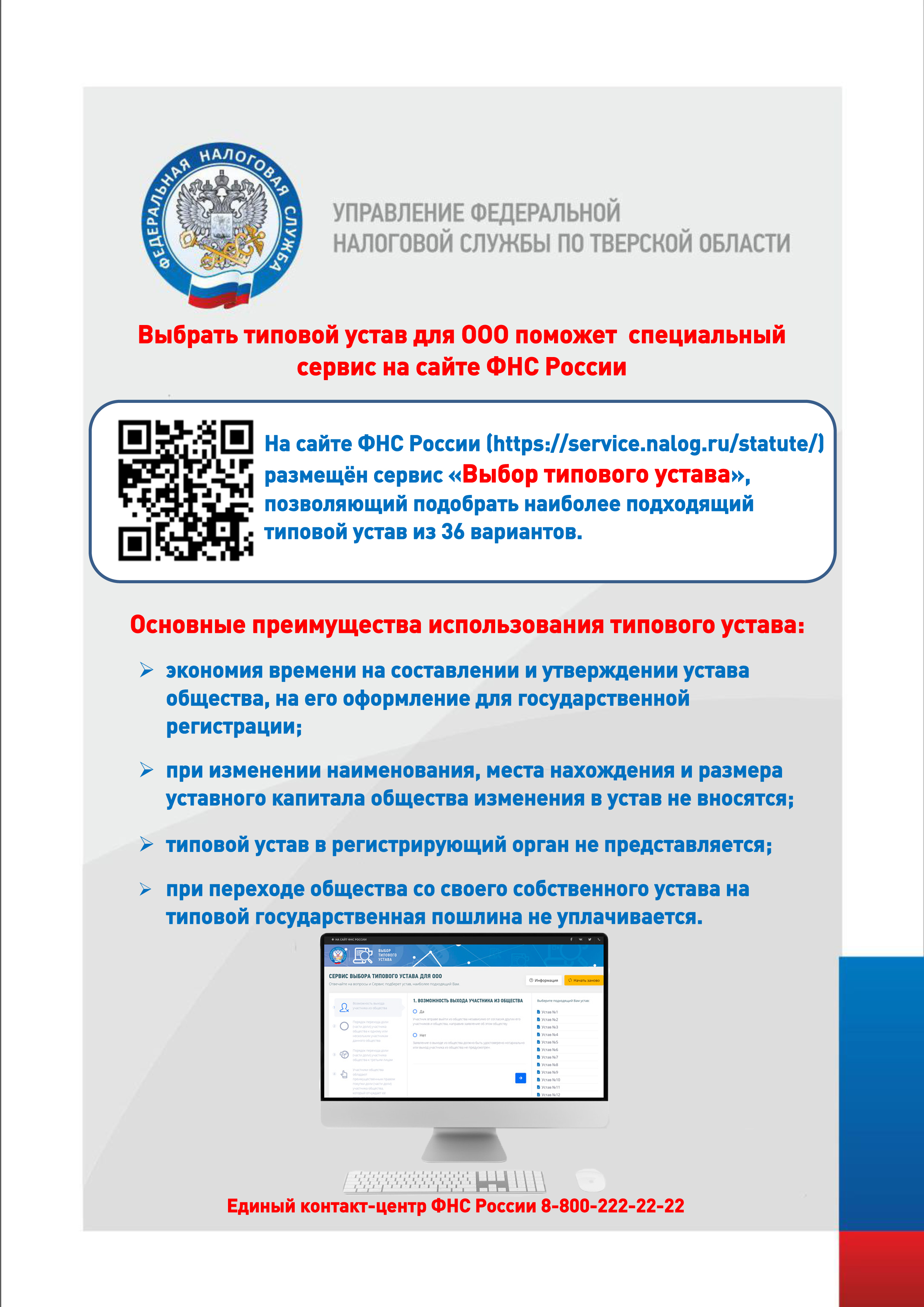

Заинтересованные лица могут получить копии учредительных документов онлайн

УФНС России по Тверской области напоминает, что на сайте ФНС России в разделе «Риски бизнеса» запущен новый сервис «Предоставление копий учредительных документов». Копии учредительных документов юридических лиц и внесенных в них изменений можно получить бесплатно и без посещения налогового органа.

Возможность реализована для любого пользователя и позволяет найти и посмотреть в отношении конкретного юридического лица список, содержащихся в ЕГРЮЛ документов, и получить эти документы в электронном виде.

Если юридическое лицо действует на основании типового устава, предоставляется информация о номере типового устава и возможность его скачивания. Использование сервиса позволяет снизить временные и финансовые издержки бизнеса.

Обращаем внимание заявителей, что указанный сервис работает в тестовом режиме. Если при запросе документов возникли сложности, то заинтересованное лицо может подать запрос в УФНС России по Тверской области и получить необходимые документы на бумажном носителе, при наличии оплаты госпошлины за предоставление документов.

14.03.2024 г.

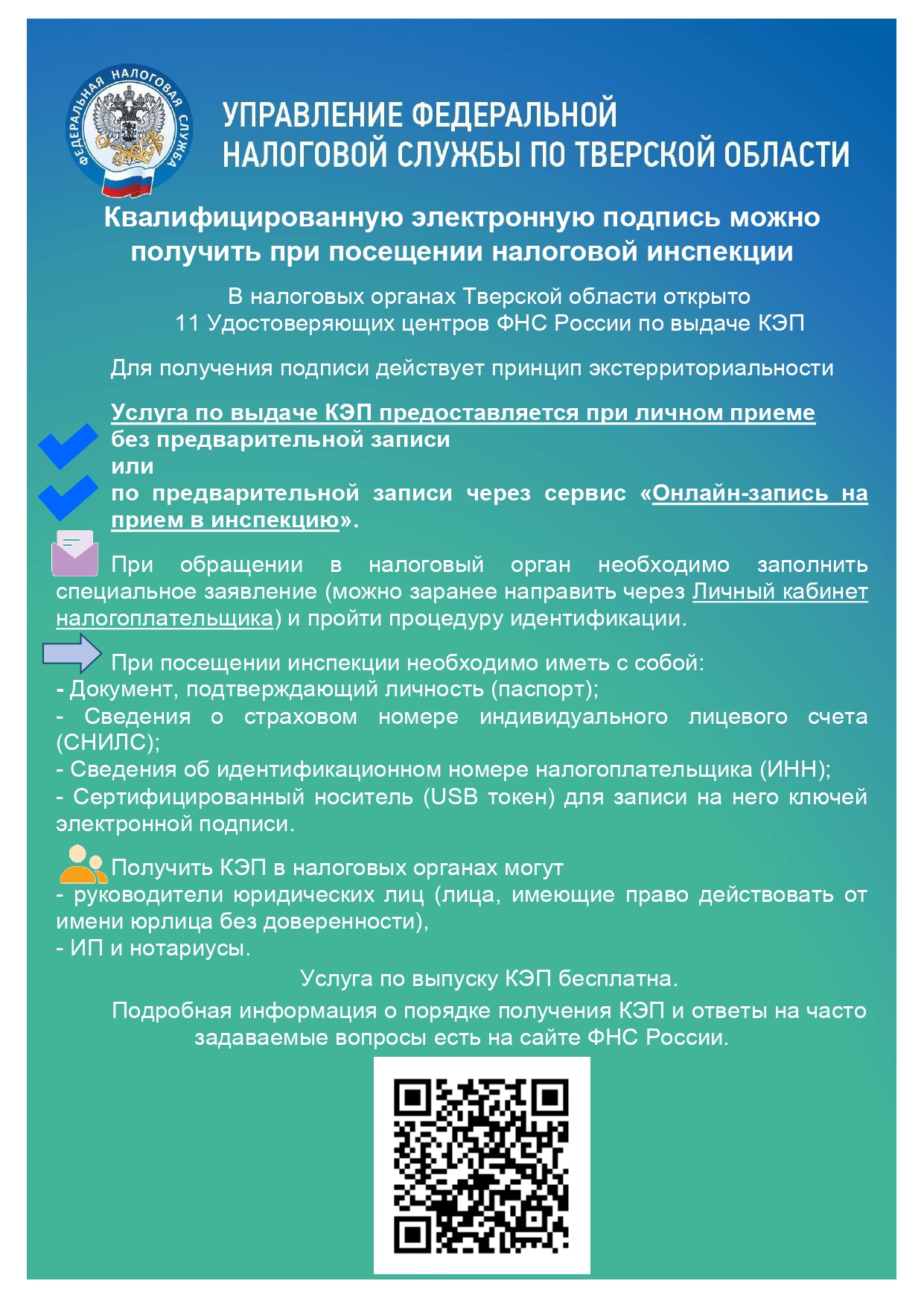

С 1 апреля в налоговых органах Тверской области будут работать 4 точки выдачи квалифицированной электронной подписи

Руководители юридических лиц, индивидуальные предприниматели и нотариусы c 1 апреля 2024 года смогут получить электронную подпись в обособленных подразделениях УФНС России по Тверской области по следующим адресам:

— г. Тверь (Октябрьский пр-т, д. 26);

— г. Вышний Волочек (ул. Котовского, д. 68);

— г. Кимры (ул. Кирова, д. 8);

— г. Ржев (ул. Кирова, д. 3).

Услуга по выпуску КЭП предоставляется в налоговых органах бесплатно. Действует принцип экстерриториальности. Для удобства налогоплательщиков записаться на прием можно с помощью интерактивного сервиса ФНС России «Онлайн-запись на прием в налоговый орган» на официальном сайте ФНС России www.nalog.gov.ru.

Для получения КЭП впервые заявитель должен лично обратиться в любой налоговый орган, на базе которого открыт Удостоверяющий центр ФНС России, или к его доверенным лицам. Список доверенных лиц размещен на сайте ФНС России: https://www.nalog.gov.ru/rn77/related_activities/ucfns/dlucfns/.

При себе необходимо иметь паспорт, сведения о СНИЛС, ИНН, USB-носитель ключевой информации (токен) для записи квалифицированного сертификата.

Для владельцев КЭП, ранее получивших её в УЦ ФНС России или у доверенных лиц УЦ ФНС России, предусмотрена возможность ее планового перевыпуска без личного посещения налогового органа — в интерактивных сервисах ФНС России «Личный кабинет юридического лица» и «Личный кабинет индивидуального предпринимателя».

11.04.2023 г.

27.03.2023 г.

18.11.2022 г.

03.11.2022 г.

27.10.2022 г.

06.10.2022 г.

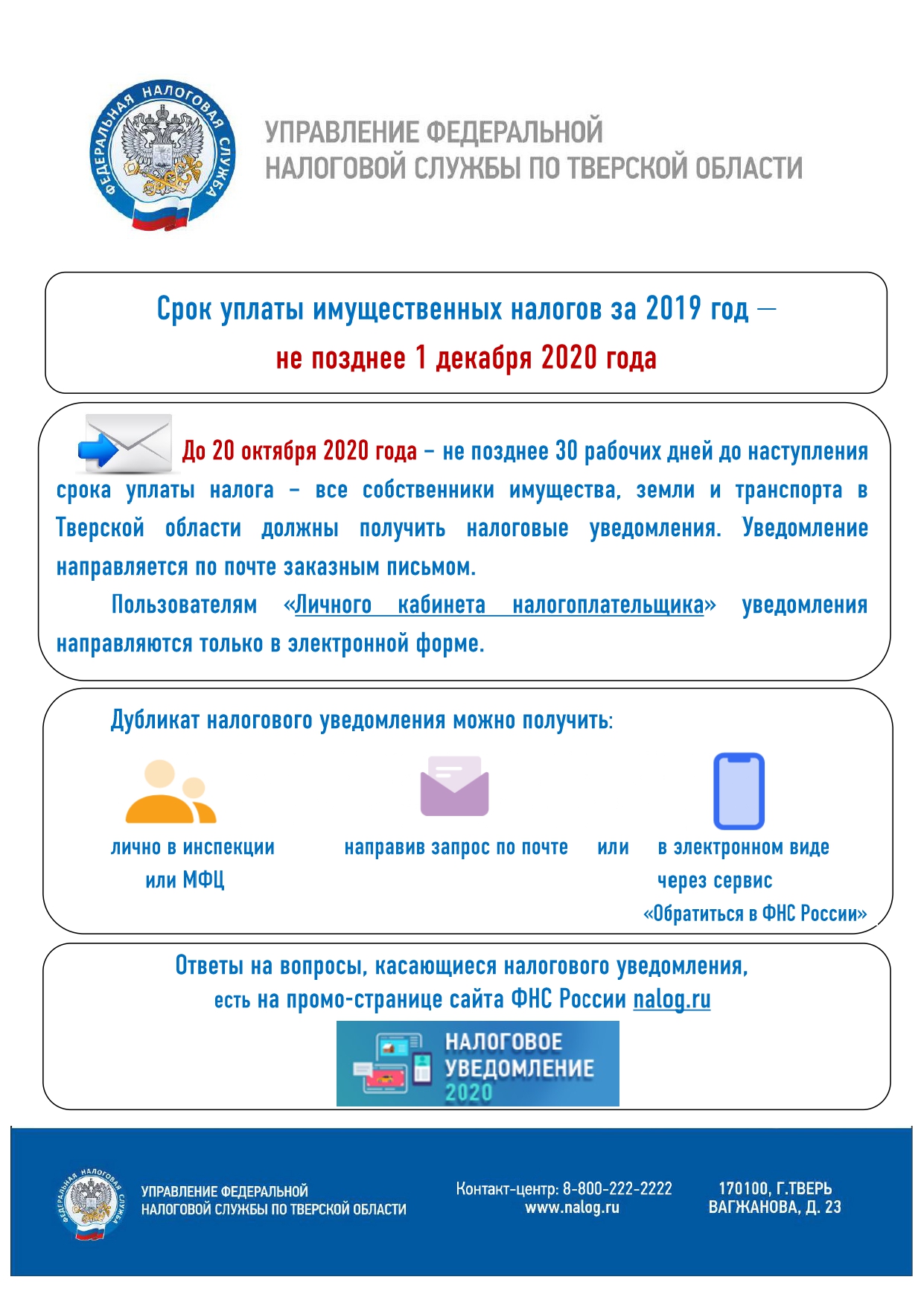

Промостраница на сайте ФНС России поможет разобраться в направленных гражданам в 2022 году налоговых уведомлениях

На сайте ФНС России nalog.gov.ru размещена новая промостраница о налоговых уведомлениях, направленных физическим лицам в 2022 году. Она содержит разъяснения по типовым вопросам – жизненным ситуациям: что такое налоговое уведомление, как его получить и исполнить, основные изменения в налогообложении имущества физлиц по сравнению с прошлым годом, как узнать о налоговых ставках и льготах, указанных в уведомлении, как ими воспользоваться, что делать, если такое уведомление не получено.

Пользователям Личного кабинета налогоплательщика налоговые уведомления уже выгружены в электронном виде. Остальным собственникам они будут направлены до конца октября по почте заказными письмами. По желанию гражданина налоговое уведомление можно дополнительно получить, обратившись с заявлением в любую налоговую инспекцию, обслуживающую физлиц, или в МФЦ, предоставляющий данную услугу.

Указанные уведомления адресованы владельцам налогооблагаемого имущества: земельных участков, объектов капитального строительства, транспортных средств (за период владения в течение 2021 года). В налоговое уведомление также может быть включен НДФЛ, если налог был исчислен, но не удержан налоговым агентом.

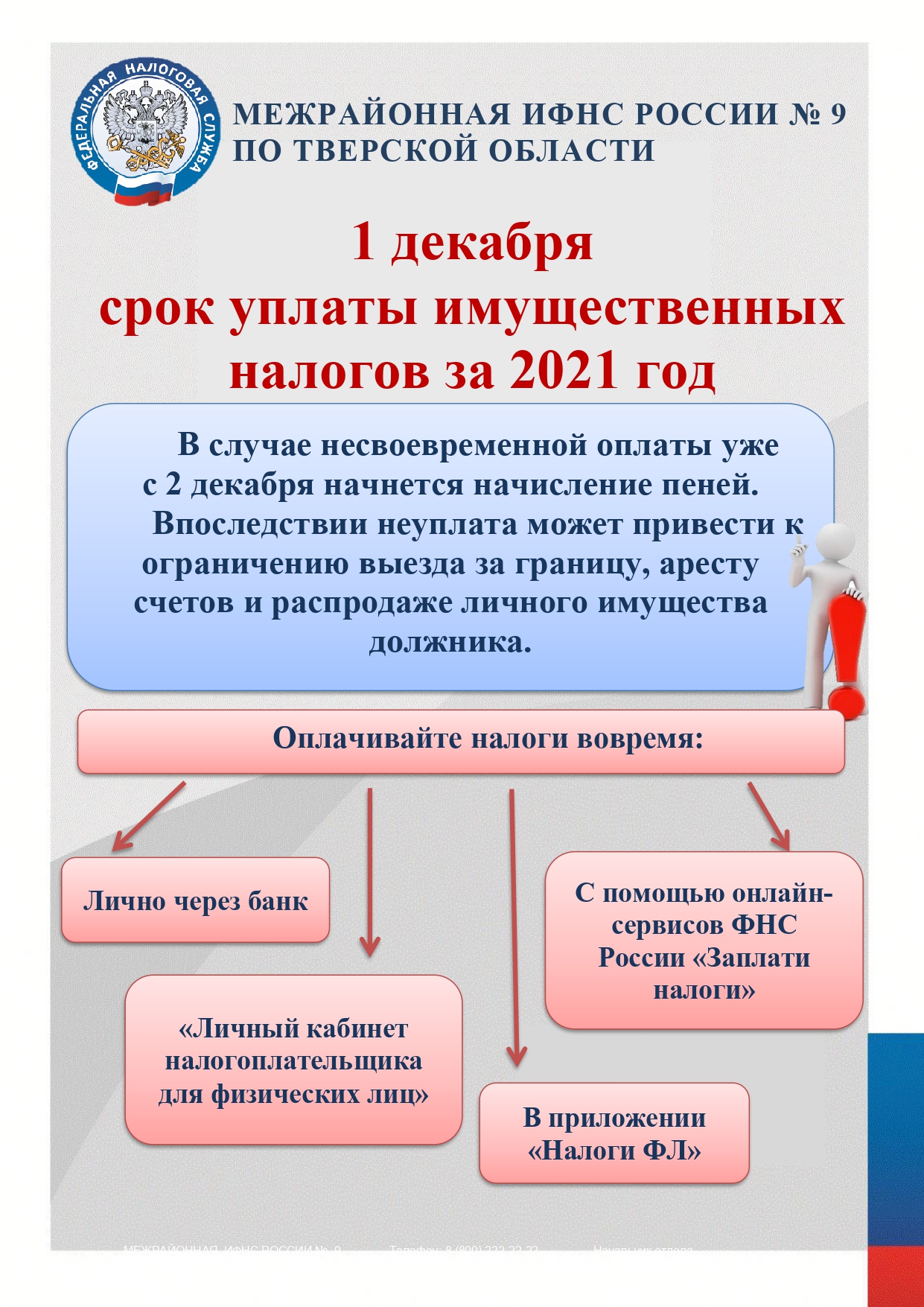

Оплатить исчисленные налоги необходимо не позднее 1 декабря 2022 года.

Пресс-служба УФНС России

по Тверской области

(4822) 36-00-67 (доб. 11-76 или 10-21)

04.10.2022 г.

29.07.2022 г.

Об использовании электронной подписи в программе подготовки документов для государственной регистрации (ППДГР)

Межрайонная ИФНС России № 9 по Тверской области сообщает, что в рамках национальной программы «Цифровая экономика Российской Федерации» были приняты нормативно правовые акты:

– Федеральный закон от 27.12.2019 № 476-ФЗ «О внесении изменений в Федеральный закон „Об электронной подписи“ и статью 1 Федерального закона «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля внесены изменения в Федеральный закон от 06.04.2011 № 63-ФЗ «Об электронной подписи»;

– приказ ФСБ России от 09.03.2021 № 31 внесены изменения в приказ ФСБ России от 27.11.2011 № 795 «Об утверждении требований к форме квалифицированного сертификата ключа проверки электронной подписи».

Вышеуказанные изменения законодательства потребовали доработок средств удостоверяющего центра Федерального казначейства и последующего согласования с ФСБ России новой структуры квалифицированного сертификата ключа проверки электронной подписи должностного лица любого органа любой ветви власти в Российской Федерации, выдаваемого Федеральным казначейством с 01.03.2022.

Сертификаты для юридического лица выпускаются двух видов:

— сертификата юридического лица;

— сертификатов должностного лица.

В целях государственной регистрации юридических лиц в программе подготовки документов для государственной регистрации ( «ППДГР») и сервиса сайта «Государственная онлайн-регистрация бизнеса» необходимо использовать сертификат юридического лица.

При невыполнении указанного требования и использовании сертификата должностного лица, выданного после 01.03.2022, в «ППДГР» будет возникать ошибка — «Сертификат подписи не является подписью российского ЮЛ».

20.04.2022 г.

28.03.2022 г.

05.03.2022 г.

01.03.2022 г.

18.02.2022 г.

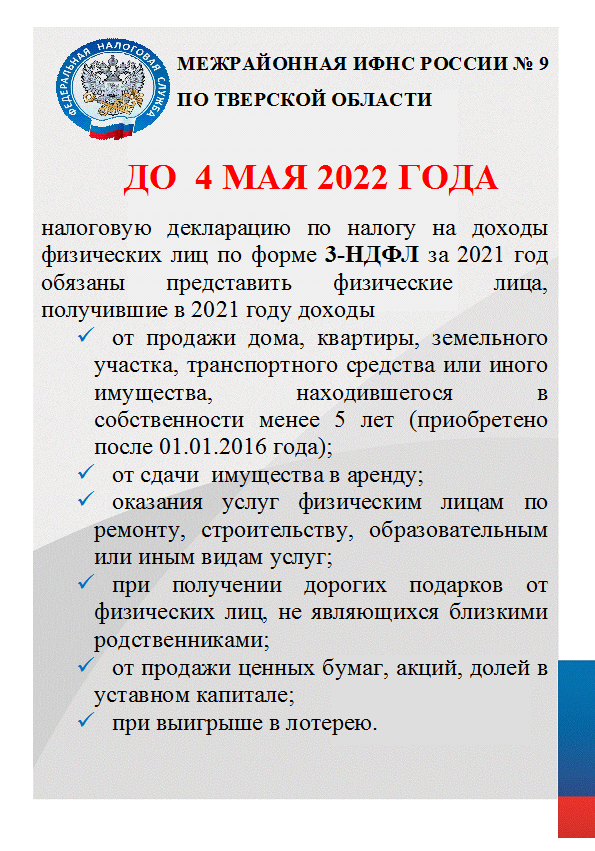

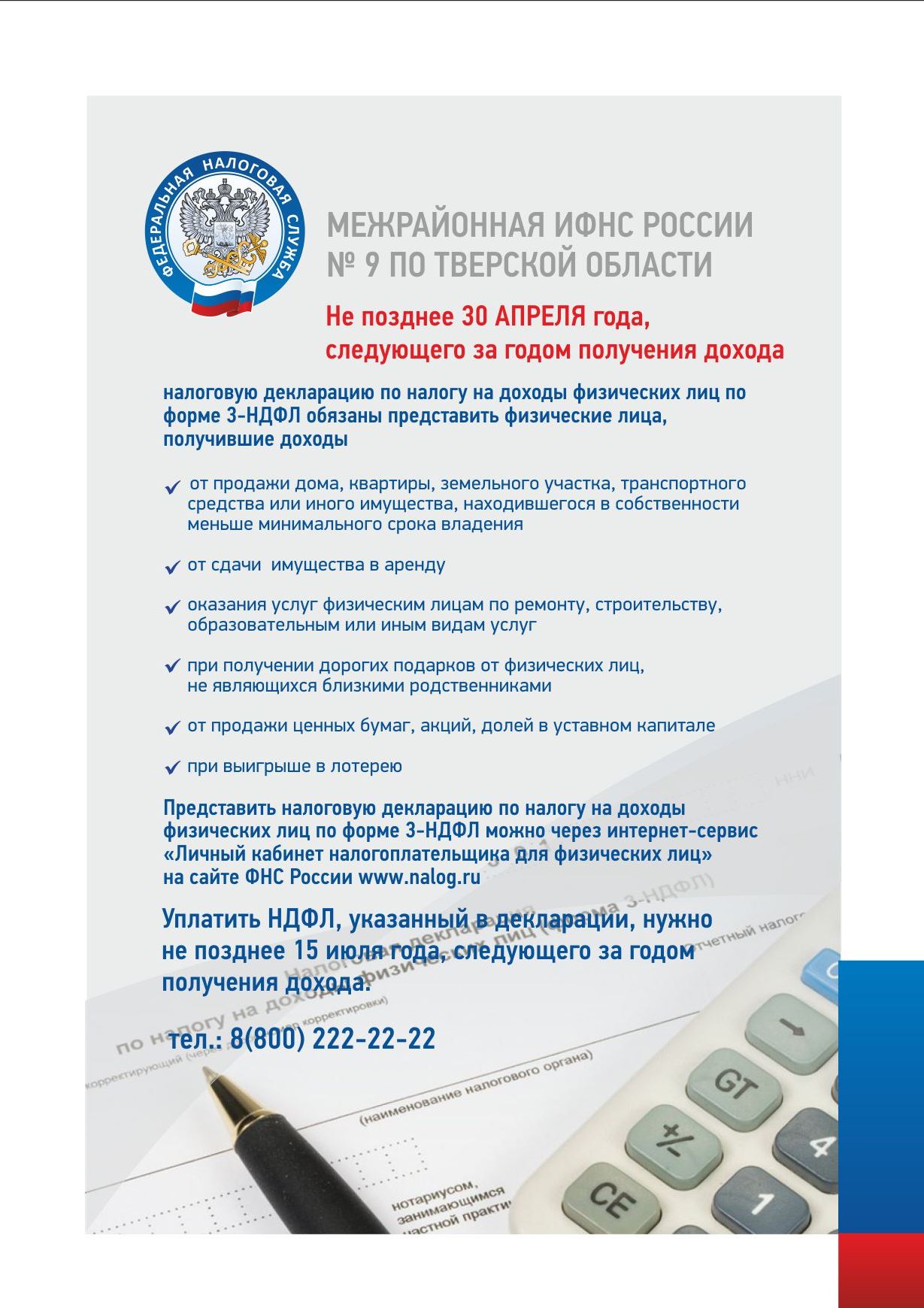

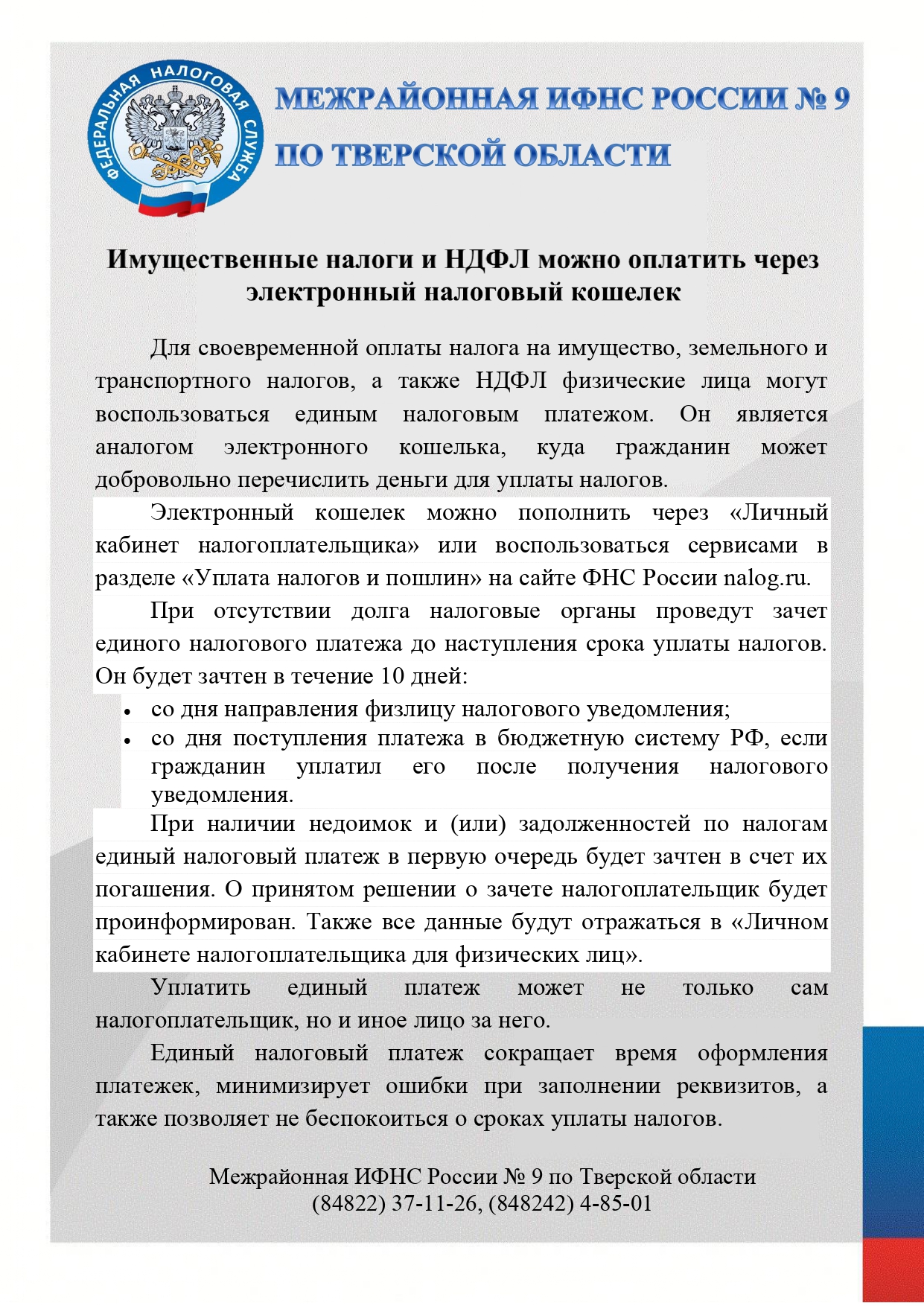

Вниманию налогоплательщиков физических лиц!

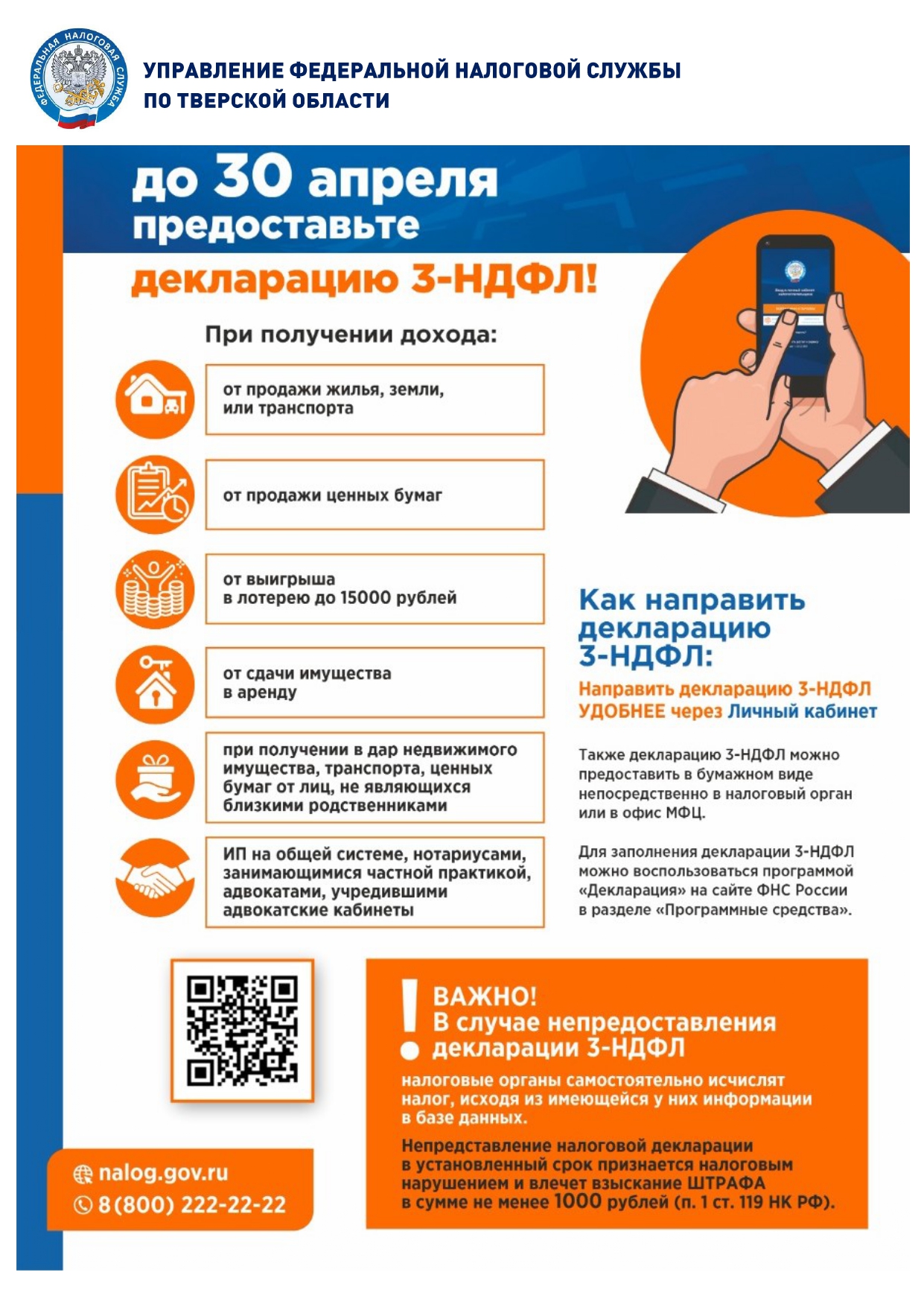

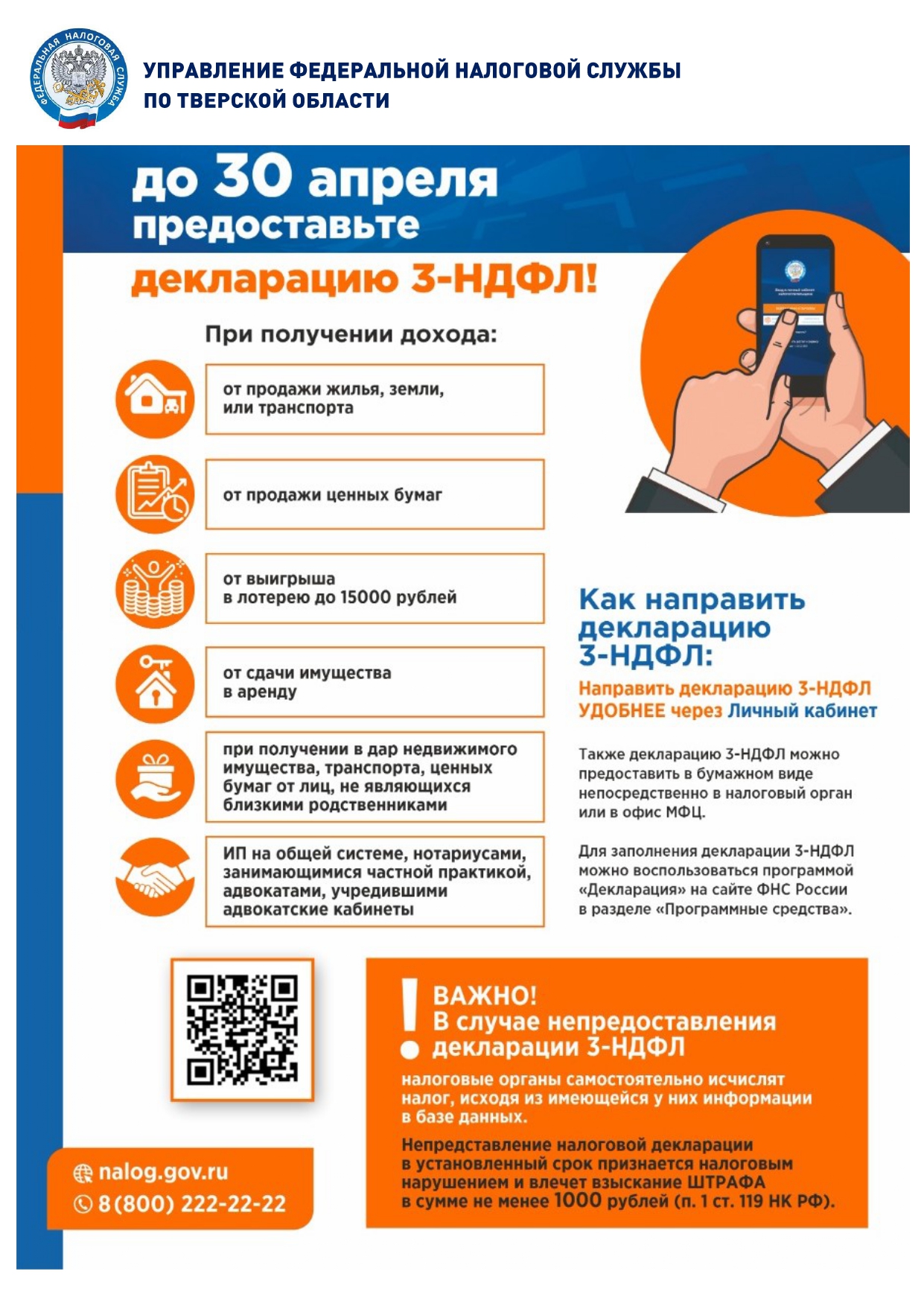

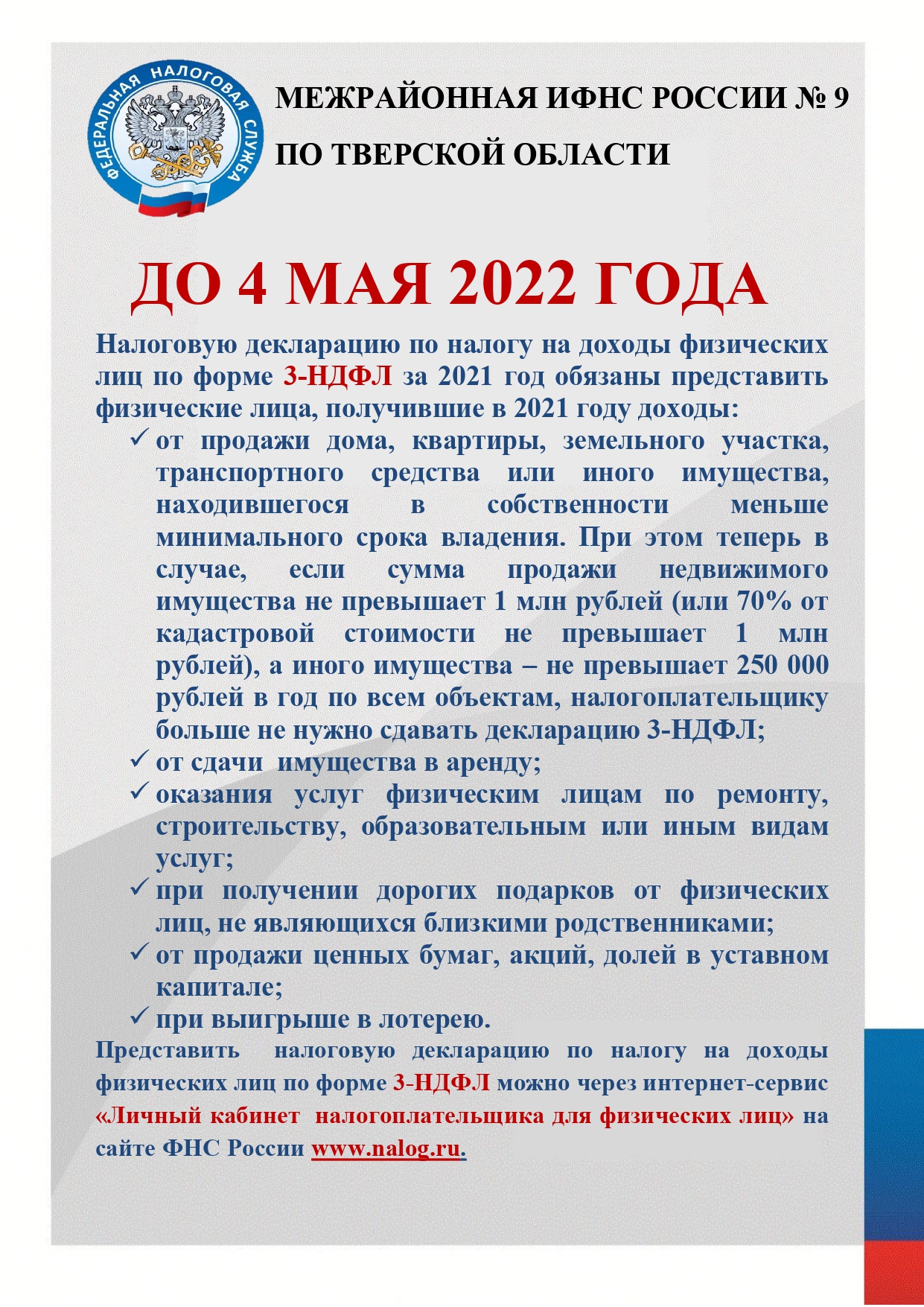

Представить декларацию о доходах, полученных в 2021 году, необходимо до 4 мая 2022 года:

— при продаже имущества, которое было в собственности меньше минимального срока владения;

— при получении дохода в виде подарка от физических лиц, не являющихся близкими родственникам;

— при получении дохода от сдачи в аренду (внаем) квартиры, дома, комнаты, автомобиля, гаража и другого имущества;

— при получении дохода от продажи ценных бумаг;

— при получении вознаграждение от физических лиц, не являющихся налоговыми агентами, по договорам гражданско-правового характера (в том числе домработницы, репетиторы, строители, иные лица, оказывающие аналогичные услуги);

— при получении выигрышей, выплачиваемых организаторами лотереи, тотализаторов и других основанных на риске игр.

— и в ряде других случаев.

С помощью сервиса Федеральной налоговой службы «Личный кабинет налогоплательщика» отчитаться о своих доходах будет проще!

Специальный раздел Личного кабинета «Жизненные ситуации» позволяет в несколько кликов, в любое удобное время:

- Заполнить и отправить декларацию о доходах по форме 3-НДФЛ.

- Заявить доход: при продаже имущества, сдаче жилья в аренду, при получении выигрышей и т.д.

- Получить налоговый вычет:

— при покупке недвижимости;

— при лечении или покупке медикаментов;

— при оплате образования.

4. Распорядиться переплатой.

Подключитесь к Личному кабинету налогоплательщика через реквизиты доступа от единого портала Госуслуг (при подтвержденной записи) или лично в любой налоговой инспекции. Доступ к сервису осуществляется на сайте nalog.ru и в мобильном приложении «Налоги ФЛ».

Межрайонная ИФНС России № 9 по Тверской области

Контактные телефоны: (848242) 4-85-01, (84822)37-11-26

10.02.2022 г.

07.02.2022 г.

26.01.2022 г.

15.11.2021 г.

09.10.2021 г.

26.10.2021 г.

19.10.2021 г.

15.10.2021 г.

24.09.2021 г.

|

Вниманию налогоплательщиков юридических лиц и индивидуальных предпринимателей!

|

С 1 июля 2021 года Федеральная налоговая служба запустила бесплатную выдачу электронно-цифровых подписей.

В связи с вступлением в силу положений Федерального закона от 27.12.2019 № 476-ФЗ «О внесении изменений в Федеральный закон „Об электронной подписи“ и статью 1 Федерального закона от 26.12.2008 № 294-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля» сообщаем:

С 01 ИЮЛЯ 2021 УДОСТОВЕРЯЮЩИЙ ЦЕНТР ФНС РОССИИ НАЧАЛ ПОЛНОМАСШТАБНУЮ ВЫДАЧУ КВАЛИФИЦИРОВАННЫХ ЭЛЕКТРОННЫХ ПОДПИСЕЙ (КЭП).

С 01.01.2022 юридические лица (лица, имеющие право действовать от имени организации без доверенности), индивидуальные предприниматели и нотариусы смогут получить КЭП ТОЛЬКО в Удостоверяющем центре ФНС России.

Услуга по выдаче КЭП предоставляется ФНС России бесплатно и может оказываться в территориальных органах ФНС России. По вопросам получения КЭП можно обращаться в:

- УФНС России по Тверской области, г. Тверь, ул. Вагжанова, д. 23;

- МИ ФНС России № 9 по Тверской области г. Тверь, пр-т Октябрьский, д. 26.

Консультацию и техническое сопровождение можно получить в:

- Едином контактном центре ФНС России тел. 8-800-222-2222

- У операторов электронного документооборота:

- ООО «Такском» тел. +7 (495) 730-73-45;

- ООО «Компания Тензор» тел. +7 (495) 123-34-07;

- АО «Производственная фирма „СКБ Контур“ тел. 8 800 500 05 08.

18.06.2021 г.

11.06.2021 г.

19.05.2021 г.

В России стартует образовательная акция «Всероссийский налоговый диктант»: участвуем вместе!

С 17 по 30 мая в России стартует масштабная образовательная акция – «Всероссийский налоговый диктант».

Каждый участник получит возможность оценить и повысить уровень своих знаний в области налогов и налогообложения. Принять участие могут как дети, так и взрослые. Диктант организован в формате онлайн-тестирования продолжительностью 60 минут. По итогам прохождения каждый участник получит электронный сертификат. Для участия достаточно пройти регистрацию на сайте https://taxdiktation.ru и получить пароль для входа, на указанный Вами e-mail.

При регистрации необходимо выбрать категорию: школьник, студент, сотрудник, бизнесмен, пенсионер и регион. Всего необходимо ответить на 35 вопросов.

Например, кто обязан платить налоги, в какой срок необходимо уплатить налоги за 2020 год, размеры стандартных налоговых вычетов, с помощью какого

приложения самозанятые граждане могут уплачивать налоги, а также вопросы, касающиеся декларирования доходов, прав и обязанностей налогоплательщиков.

Будем рады видеть в числе участников всех желающих!

23.04.2021 г.

17.03.2021 г.

ЛИЧНЫЙ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКА ЭКОНОМИТ ВРЕМЯ!

Сервис поможет вам:

1. Быстро и просто оплачивать налоги.

2. Заполнять и отправлять декларации по форме 3-НДФЛ.

3. Видеть всю информацию об имуществе и получать налоговые уведомления.

4. Напрямую обращаться в налоговые органы.

5. Получить справку по форме 2-НДФЛ, свидетельство ИНН, сведения об имеющихся счетах в банках.

6. Распорядиться переплатой.

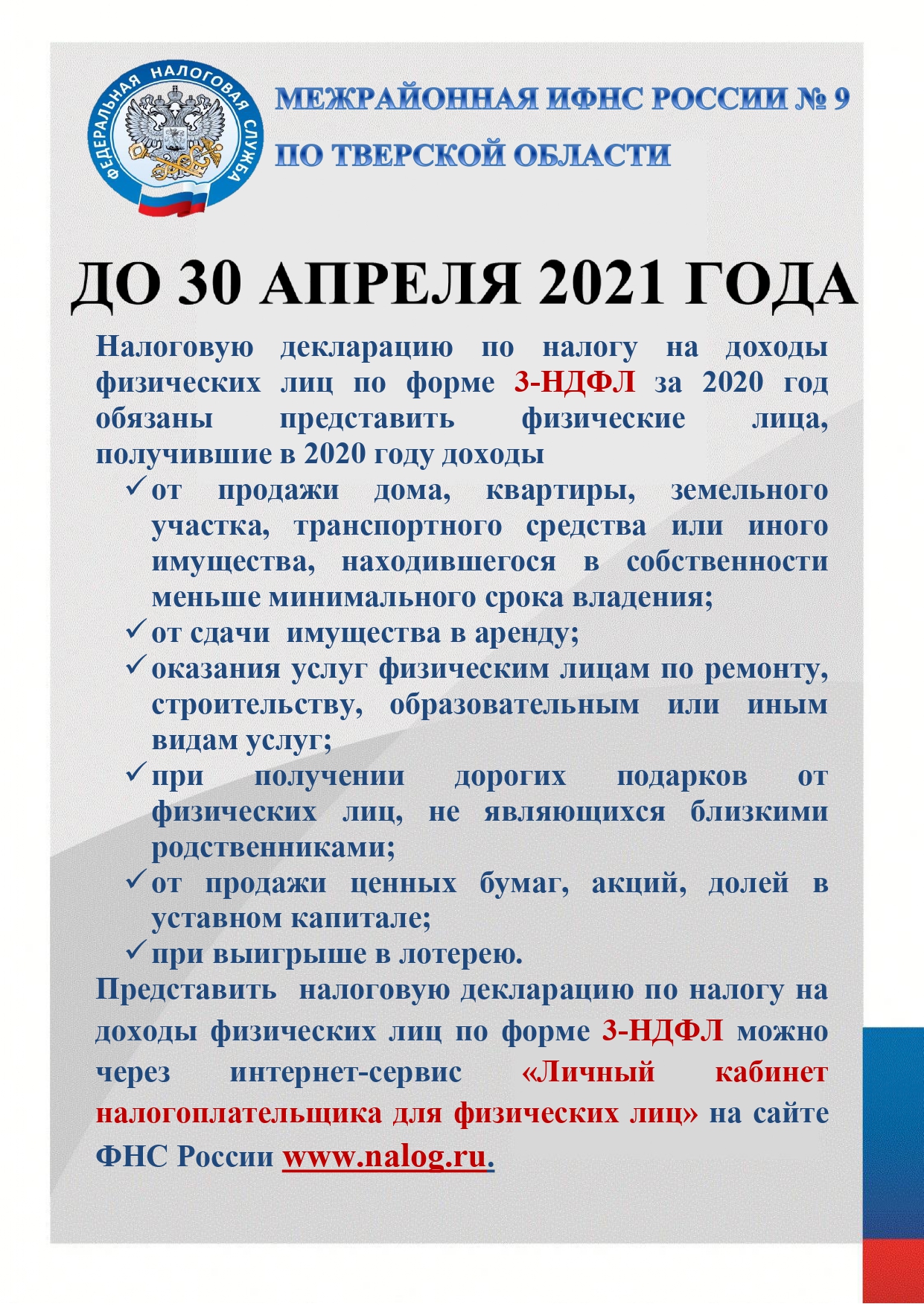

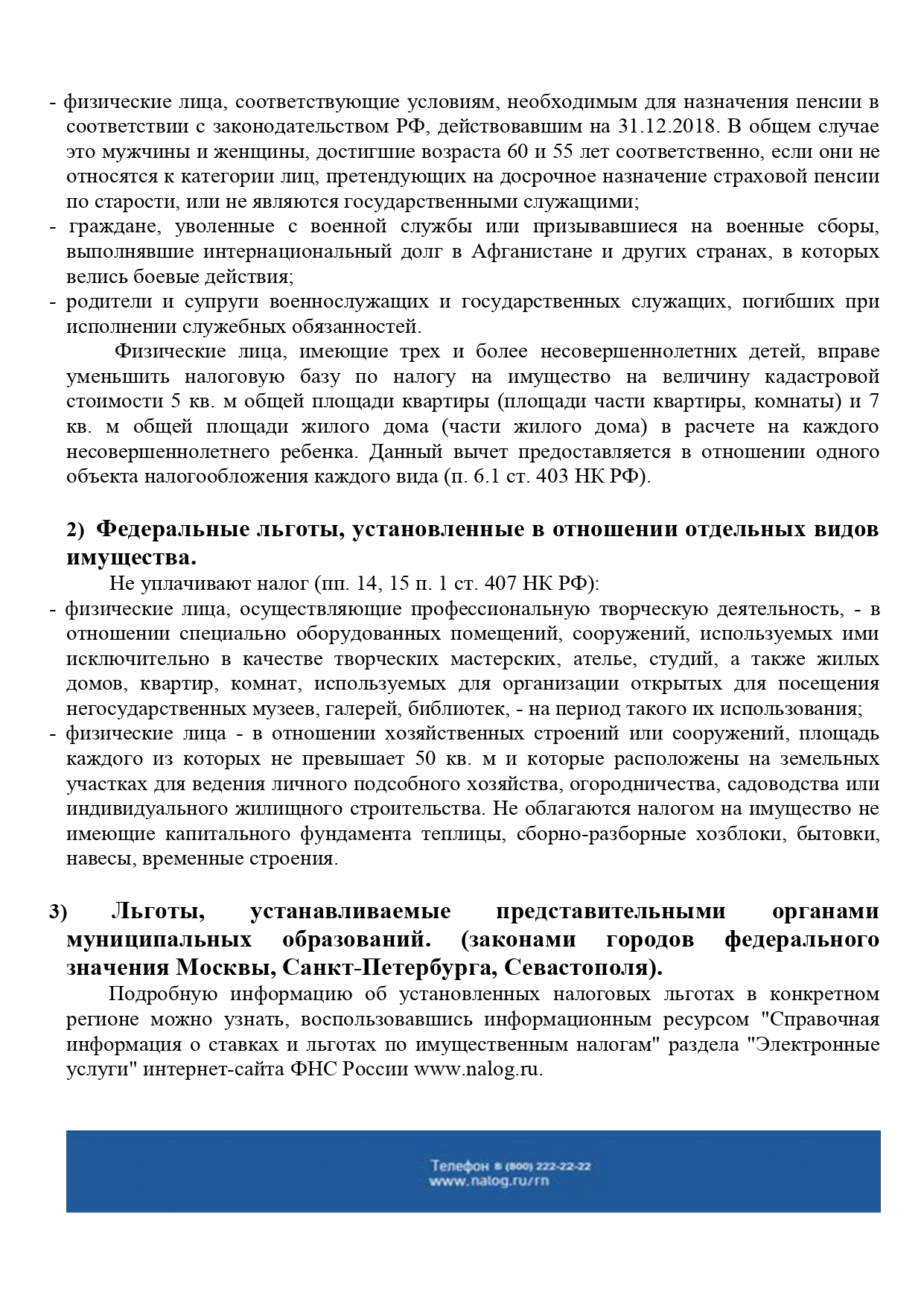

Представить декларацию о доходах, полученных в 2020 году, необходимо до 30 апреля 2021 года (при продаже имущества, которое было в собственности меньше минимального срока владения; при получении дорогих подарков не от близких родственников; при сдачи имущества в аренду и в ряде других случаев).

С помощью сервиса Федеральной налоговой службы «Личный кабинет налогоплательщика» отчитаться о своих доходах будет проще!

Также через Личный кабинет можно представить декларацию для получения налогового вычета:

— при покупке недвижимости;

— при лечении или покупке медикаментов;

— при оплате образования;

— при инвестирировании.

Подключитесь к Личному кабинету налогоплательщика через реквизиты доступа от единого портала Госуслуг (при подтвержденной записи) или лично в любой налоговой инспекции. Доступ к сервису осуществляется на сайте nalog.ru и в мобильном приложении «Налоги ФЛ» (доступно для скачивания в Google Play и App Store).

11.03.2021 г.

18.02.2021 г.

17.02.2021 г.

15.02.2021 г.

08.02.2021 г.

Представить декларацию о доходах, полученных в 2020 году, необходимо до 30 апреля 2021 года

28.01.2021 г.

Личный кабинет налогоплательщика экономит время!

27.01.2021 г.

16.12.2020 г.

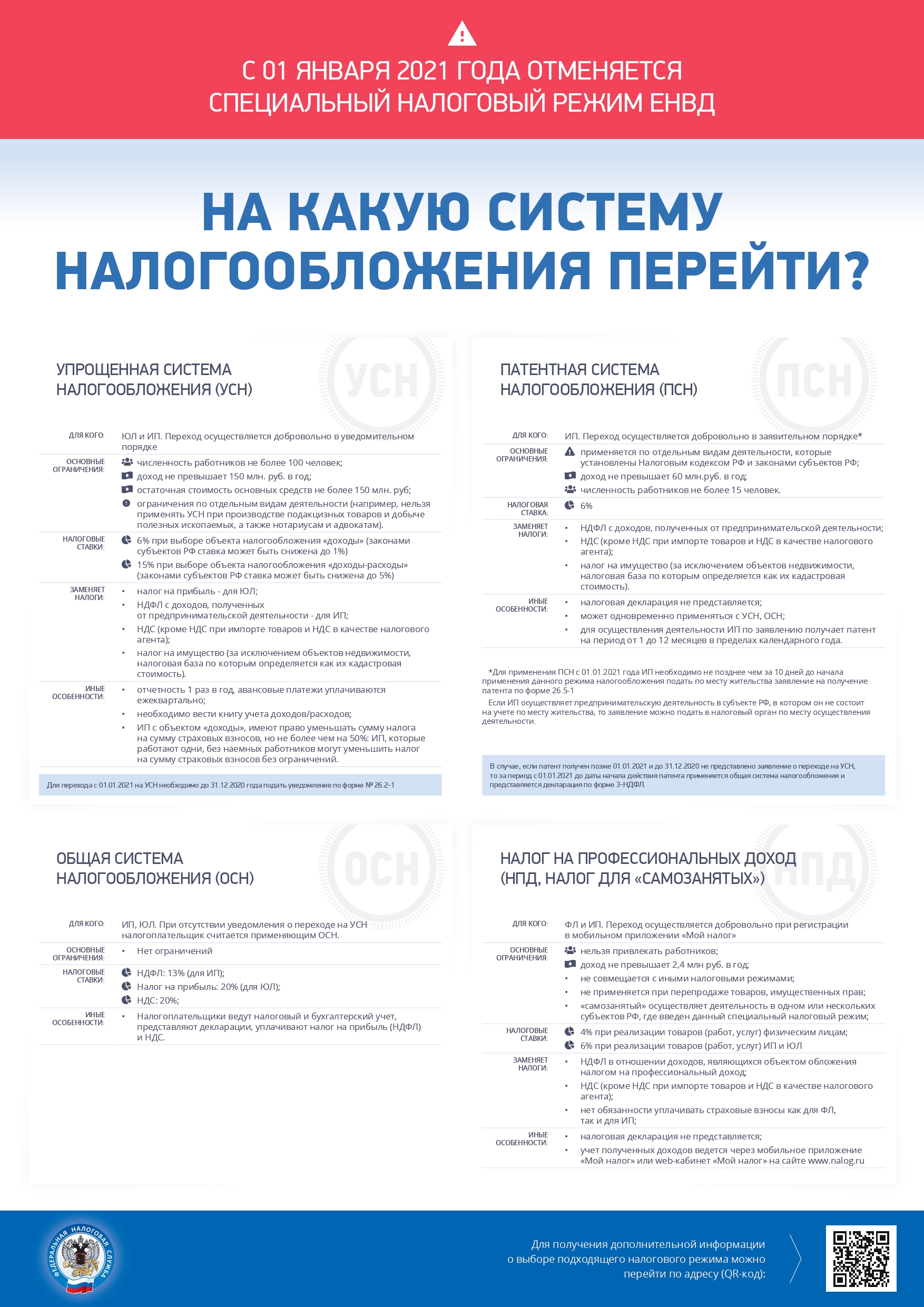

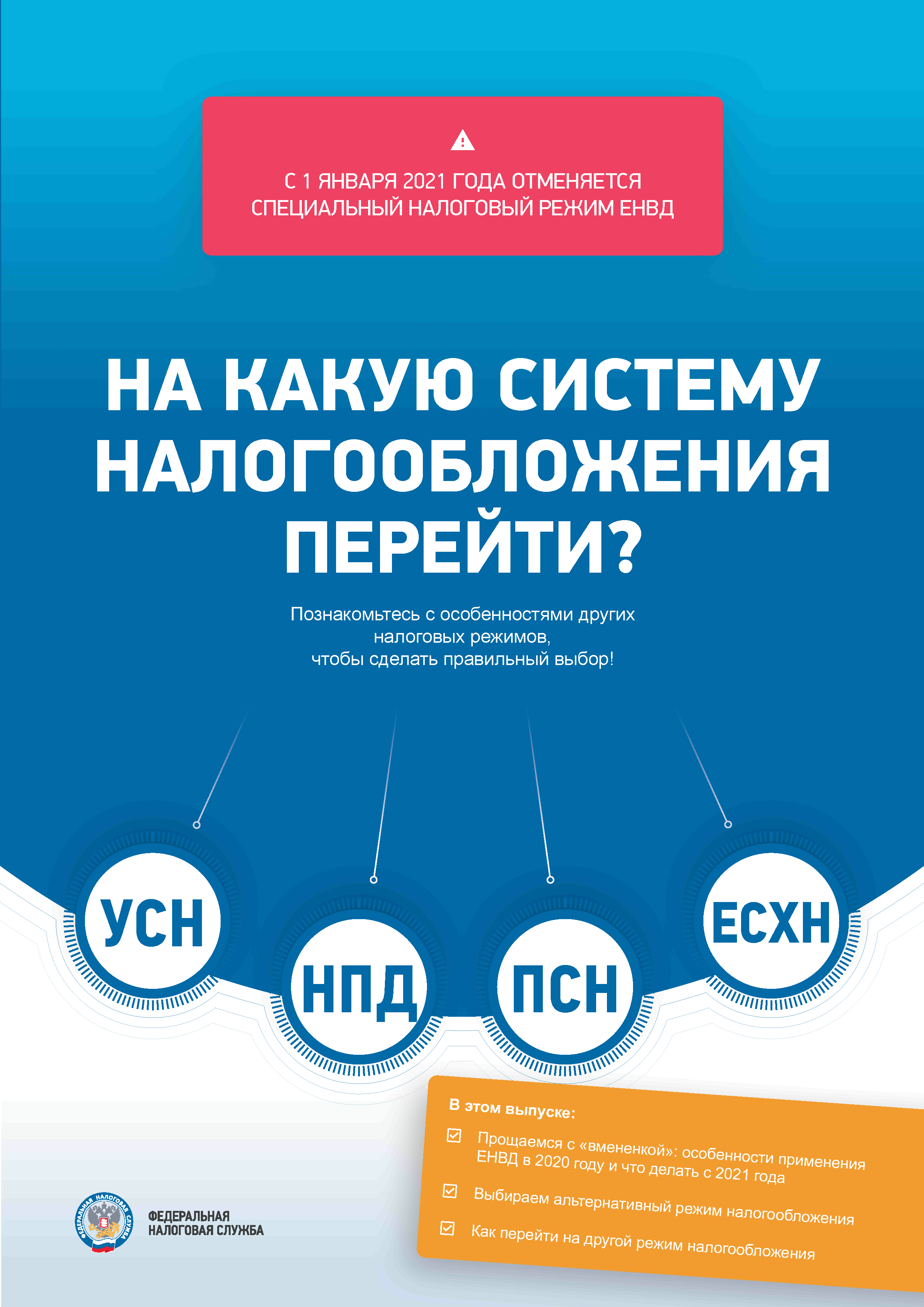

Вниманию пользователям контрольно-кассовой техники, применяющим в настоящее время единый налог на вмененный доход!

С 1 ЯНВАРЯ 2021 ГОДА ОТМЕНЯЕТСЯ СПЕЦИАЛЬНЫЙ НАЛОГОВЫЙ РЕЖИМ ЕДИНЫЙ НАЛОГ НА ВМЕНЕННЫЙ ДОХОД (ЕНВД)

Напоминаем о необходимости внесения изменений в настройки контрольно-кассовой техники в части смены применяемой системы налогообложения до 01.01.2021. Инструкции для налогоплательщиков по настройке контрольно-кассовой техники при переходе на иной режим налогообложения размещены на официальном сайте Федеральной налоговой службы по адресу: https://www.nalog.ru/rn77/service/kkt_doc/.

Межрайонная ИФНС России № 9 по Тверской области

Контактные телефоны: (848242) 4-85-01, (84822)37-11-26

15.12.2020 г.

Вниманию налогоплательщиков индивидуальных предпринимателей и юридических лиц!

С 1 ЯНВАРЯ 2021 ГОДА ОТМЕНЯЕТСЯ СПЕЦИАЛЬНЫЙ НАЛОГОВЫЙ РЕЖИМ ЕДИНЫЙ НАЛОГ НА ВМЕНЕННЫЙ ДОХОД (ЕНВД)

В соответствии с Федеральным законом от 29.06.2012 № 97-ФЗ система налогообложения в виде единого налога на вмененный доход (ЕНВД) с 1 января 2021 года не применяется.

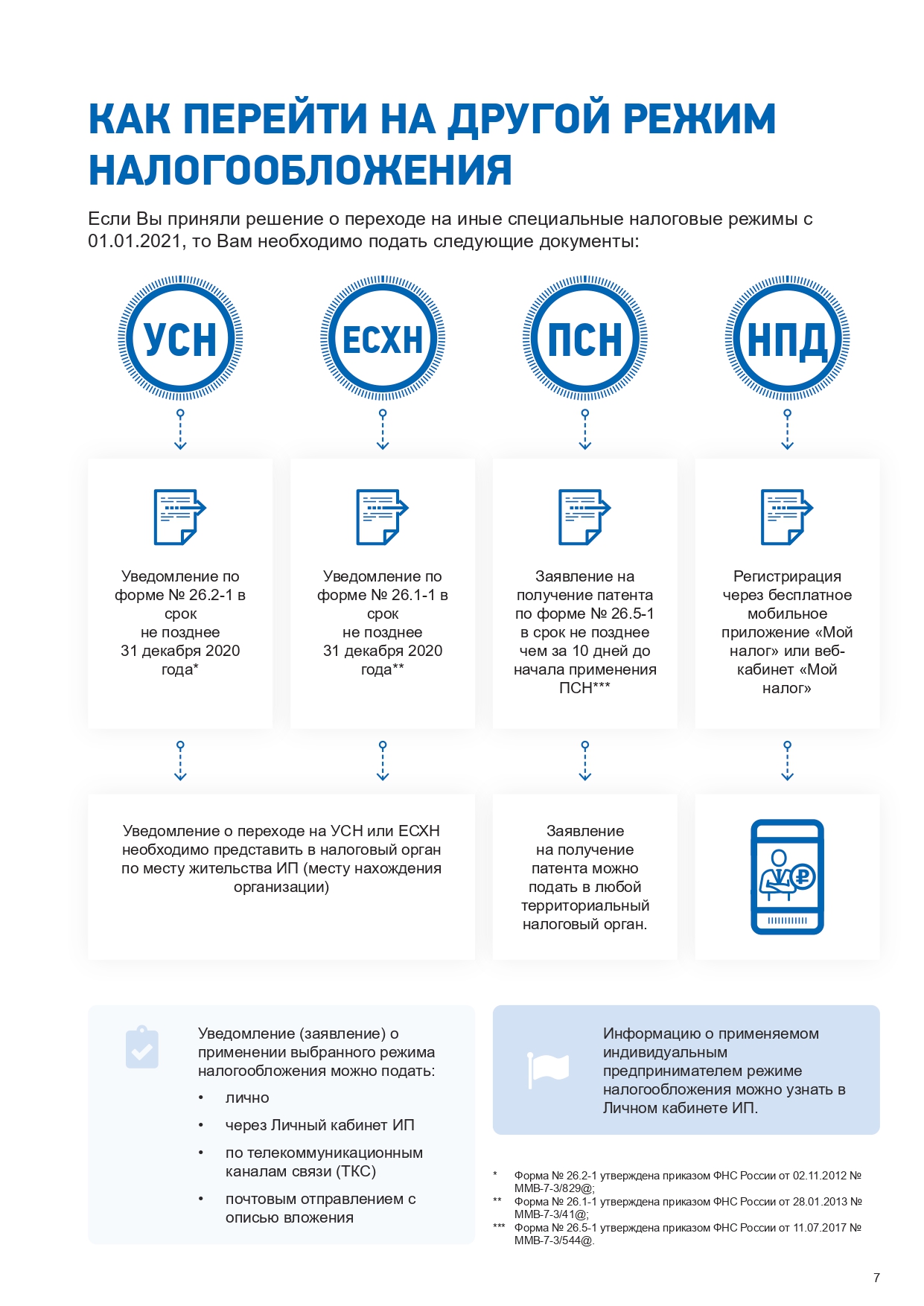

Специальные налоговые режимы, на которые можно перейти бывшему «вменёнщику»:

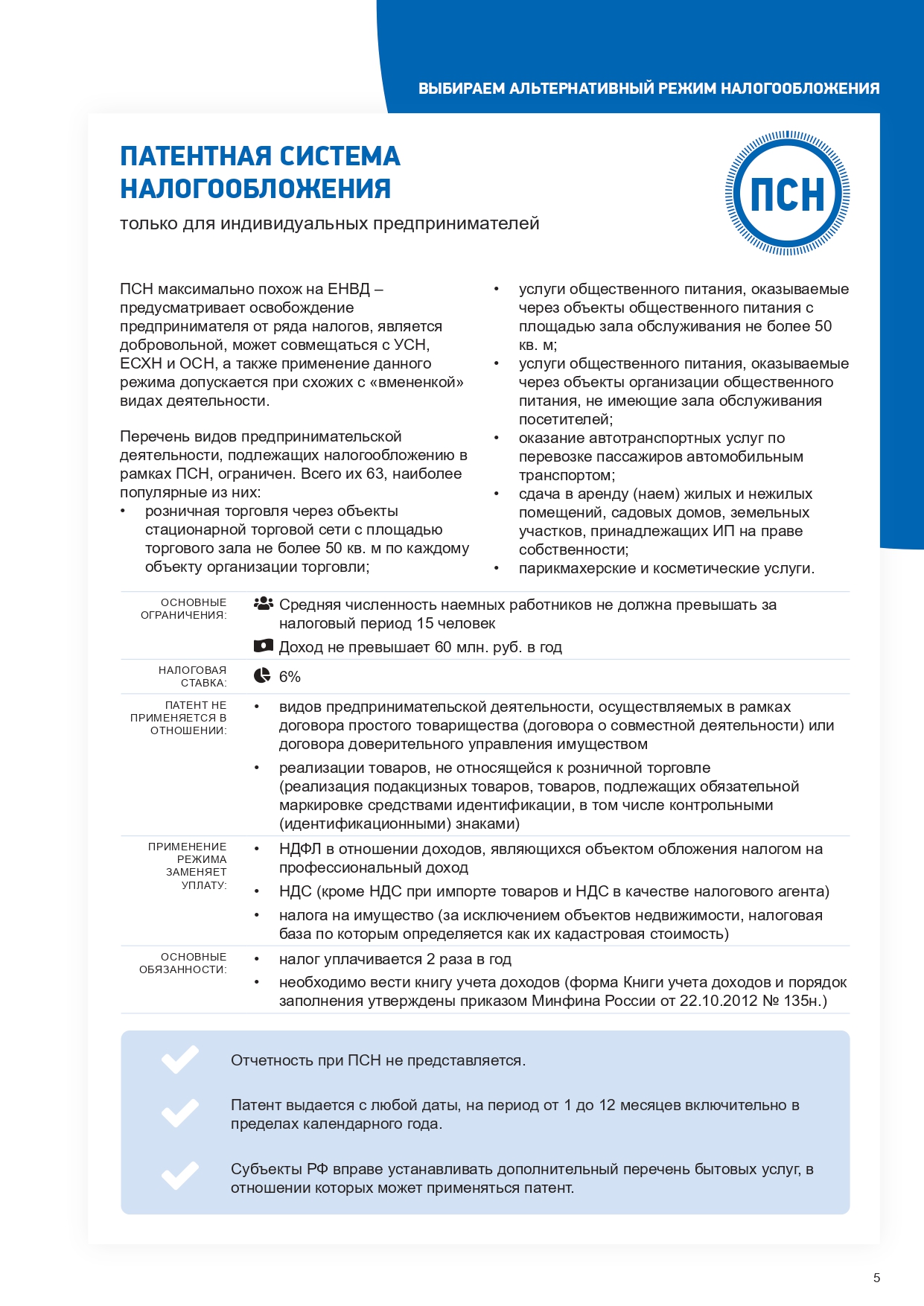

- ПАТЕНТНАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ (ПСН)

только для индивидуальныхпредпринимателей

- УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ (УСН)

для индивидуальных предпринимателей и организаций

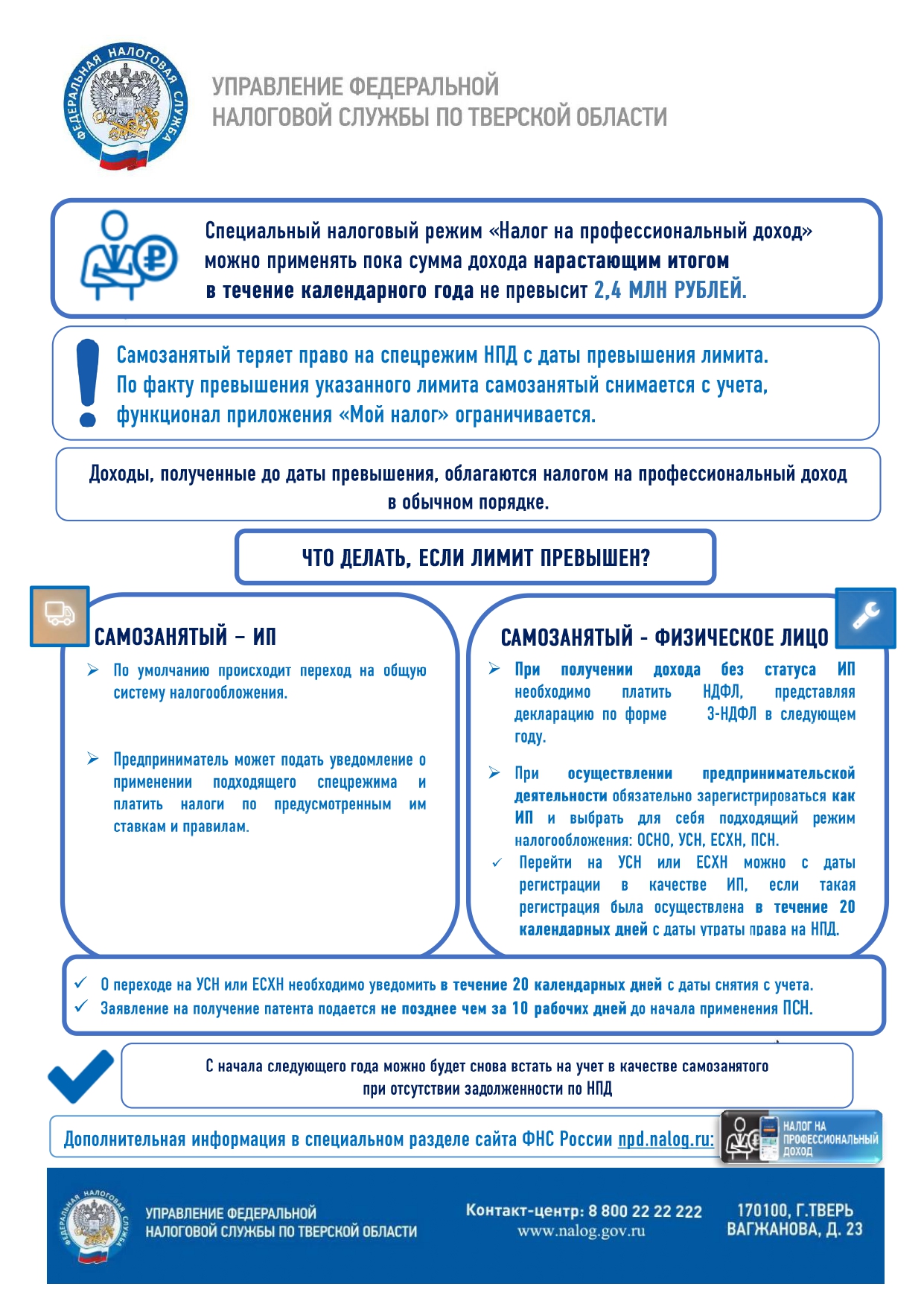

- НАЛОГ НА ПРОФЕССИОНАЛЬНЫЙ ДОХОД (НПД)

для физических лиц и индивидуальных предпринимателей

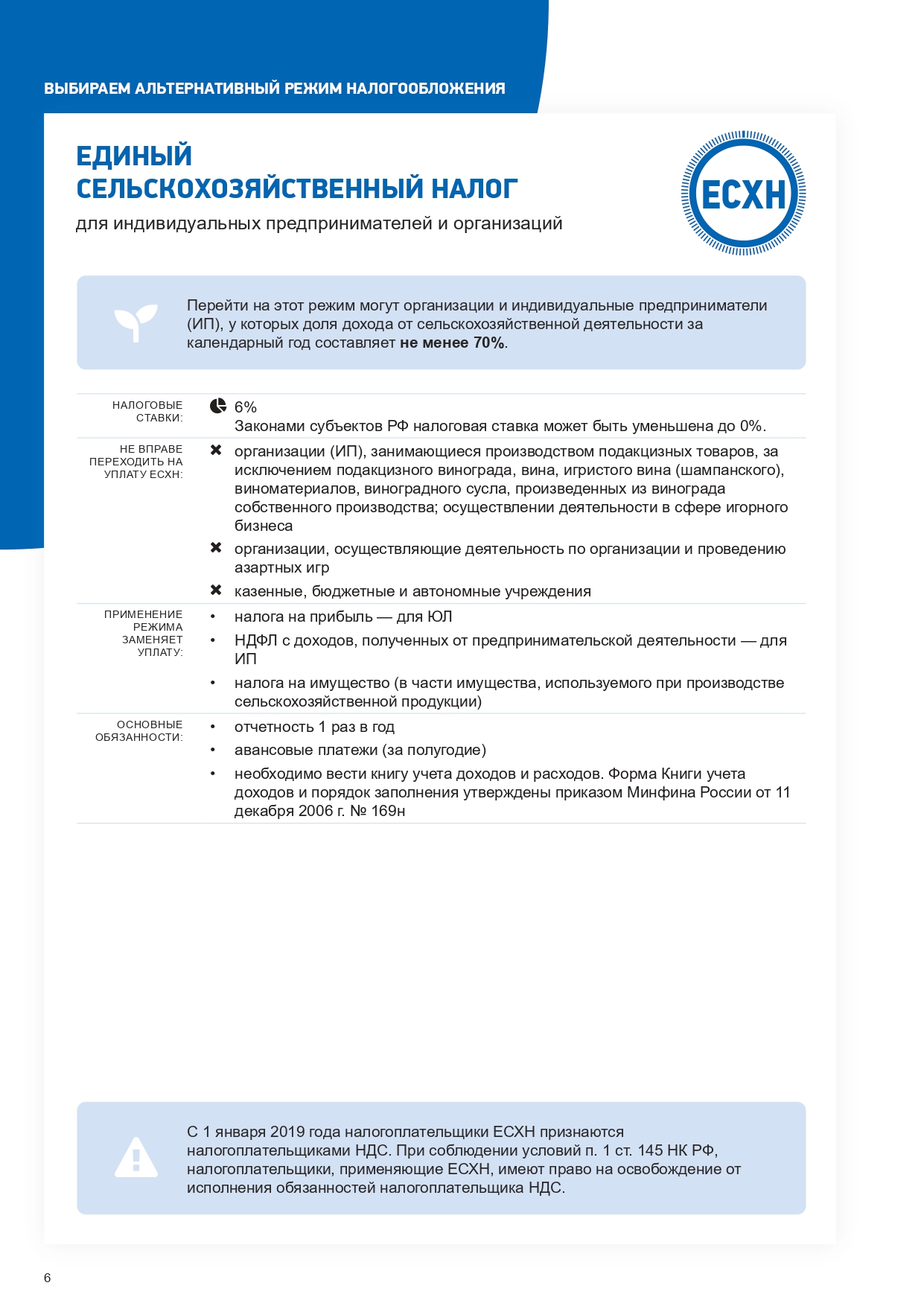

- ЕДИНЫЙ СЕЛЬСКОХОЗЯЙСТВЕННЫЙ НАЛОГ (ЕСХН)

для индивидуальных предпринимателей и организаций

Для выбора оптимального налогового режима рекомендуется воспользоваться информационным сервисом, размещенным на сайте ФНС России

Межрайонная ИФНС России № 9 по Тверской области

Контактные телефоны: (848242) 4-85-01, (84822)37-11-26

13.11.2020 г.

13.11.2020 г.

15.10.2020 г.

13.10.2020 г.

Информация для предпринимателей

С 01 января 2021 года в России отменяется популярный специальный налоговый режим — система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД).

Юридические лица и индивидуальные предприниматели, применявшие ЕНВД, могут перейти на упрощенную систему налогообложения (далее – УСН). Кроме того, индивидуальные предприниматели, численность наемных работников которых составляет не более 15 человек, вправе применять патентную систему налогообложения. Индивидуальные предприниматели, не имеющие наемных работников, могут перейти на уплату налога на профессиональный доход (далее – НПД).

При применении указанных режимов налогоплательщики освобождаются от уплаты налога на прибыль организаций, налога на добавленную стоимость, налога на имущество организаций (физических лиц). Индивидуальные предприниматели освобождаются от уплаты налога на доходы физических лиц.

Однако, в случае, если плательщик ЕНВД не представил уведомление о переходе на УСН, заявление о выдаче патента и не зарегистрировался в качестве плательщика НПД, с 1 января 2021 года он должен будет применять общий режим.

Выбрать оптимальный режим налогообложения юридическим лицам и индивидуальным предпринимателям поможет сервис «Налоговый калькулятор – выбор режима налогообложения», размещенный на сайте ФНС России в разделе «Налоговые калькуляторы».

На сегодняшний день самой простой и выгодной системой налогообложения для предпринимателей является патентная система налогообложения. Работа по патенту освобождает от уплаты НДС, НДФЛ, налога по УСН и налога на имущество.

При ведении деятельности по патенту предприниматель должен соблюдать следующие ограничения:

— средняя численность наемных работников не превышает за налоговый период, по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем, не более 15 человек (ст. 346.43.НК РФ)

— доход по всем видам предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, не превышает 60 млн. рублей в год (ст. 346.45.НК РФ);

-вид деятельности.

Для расчета налога по патенту не требуется серьезных вычислений – стоимость патента рассчитывает налоговая инспекция. Эта сумма неизменна, она не зависит от реальных доходов, которые на практике могут существенно превышать потенциальный доход, исходя из которого рассчитан налог по патенту. Самостоятельно рассчитать стоимость патента можно с помощью онлайн-калькулятора, расположенного на сайте Федеральной налоговой службы (https://patent.nalog.ru/).

Патентная система может применяться исключительно индивидуальными предпринимателями. При этом вид деятельности ИП должен быть поименован в перечне п. 2 ст. 346.43 Налогового кодекса, и в отношении него патентная система должна быть введена на территории субъекта РФ, где работает предприниматель, региональным законом.

В настоящее время Государственной Думой принят в первом чтении законопроект «О внесении изменений в статьи 346.43 и 346.51 Налогового кодекса РФ», предусматривающий уточнение и дополнение перечня видов деятельности, по которым может применяться патентная система налогообложения, а также предоставление налогоплательщикам, применяющим патентную систему налогообложения, право уменьшить сумму налога, уплачиваемого в связи с применением этой системы налогообложения (https://sozd.duma.gov.ru/bill/973160-7).

Более подробно узнать о системах налогообложения можно на сайте Федеральной налоговой службы (https://www.nalog.ru/rn69/).

12.10.2020 г.

Межрайонная ИФНС России № 9 по Тверской области информирует

Межрайонная ИФНС России № 9 по Тверской области сообщает, что в соответствии с Федеральным законом от 29 июня 2012 года № 97-ФЗ «О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации» система налогообложения в виде единого налога на вмененный доход (далее – ЕНВД) с 1 января 2021 года не применяется.

Юридические лица и индивидуальные предприниматели, применявшие ЕНВД, могут перейти на упрощенную систему налогообложения (далее – УСН). Кроме того, индивидуальные предприниматели, численность наемных работников которых составляет не более 15 человек, вправе применять патентную систему налогообложения. Индивидуальные предприниматели, не имеющие наемных работников, могут перейти на уплату налога на профессиональный доход (далее – НПД).

При применении указанных режимов налогоплательщики освобождаются от уплаты налога на прибыль организаций, налога на добавленную стоимость, налога на имущество организаций (физических лиц). Индивидуальные предприниматели освобождаются от уплаты налога на доходы физических лиц.

Обращаем внимание, что в случае, если плательщик ЕНВД не представил уведомление о переходе на УСН, заявление о выдаче патента и не зарегистрировался в качестве плательщика НПД, с 1 января 2021 года он должен будет применять общий режим.

Выбрать оптимальный режим налогообложения юридическим лицам и индивидуальным предпринимателям поможет сервис «Налоговый калькулятор – выбор режима налогообложения», размещенный на сайте ФНС России в разделе «Налоговые калькуляторы».

09.10.2020 г.

17.09.2020 г.

15.08.2019 г.

26.07.2019 г.

Вниманию налогоплательщиков – физических лиц!

С 1 июня 2019 вступил в силу Приказ ФНС России от 18.12.2018 N ММВ-7-21/814@, который вносит изменения в Приказ Федеральной налоговой службы от 07.09.2016 N ММВ-7-11/477@ «Об утверждении формы налогового уведомления».

С 1 июня 2019 года изменилась форма уведомлений на уплату имущественных налогов и НДФЛ физическими лицами.

Теперь платежные документы (квитанции) к уведомлению прилагаться не будут. Вместо этого уведомление будет содержать необходимую информацию для перечисления налогов в бюджет:

— полные реквизиты платежа и уникальный идентификатор, который позволяет вводить сведения автоматически;

— штрих-код и QR-код для быстрой оплаты налогов через банковские терминалы и мобильные устройства.

Также налоговое уведомление будет сформировано с включением информации, необходимой для перечисления указанных в нем налогов в бюджетную систему Российской Федерации, то есть объекты по которым предоставлена льгота не будут отражаться в налоговом уведомлении.

Межрайонная ИФНС России № 9 по Тверской области

8 (4822) 37-11-26; 37-11-25 и 8 (48242) 4-85-01, 4-85-02

15.04.2019 г.

В отпуск без долгов!

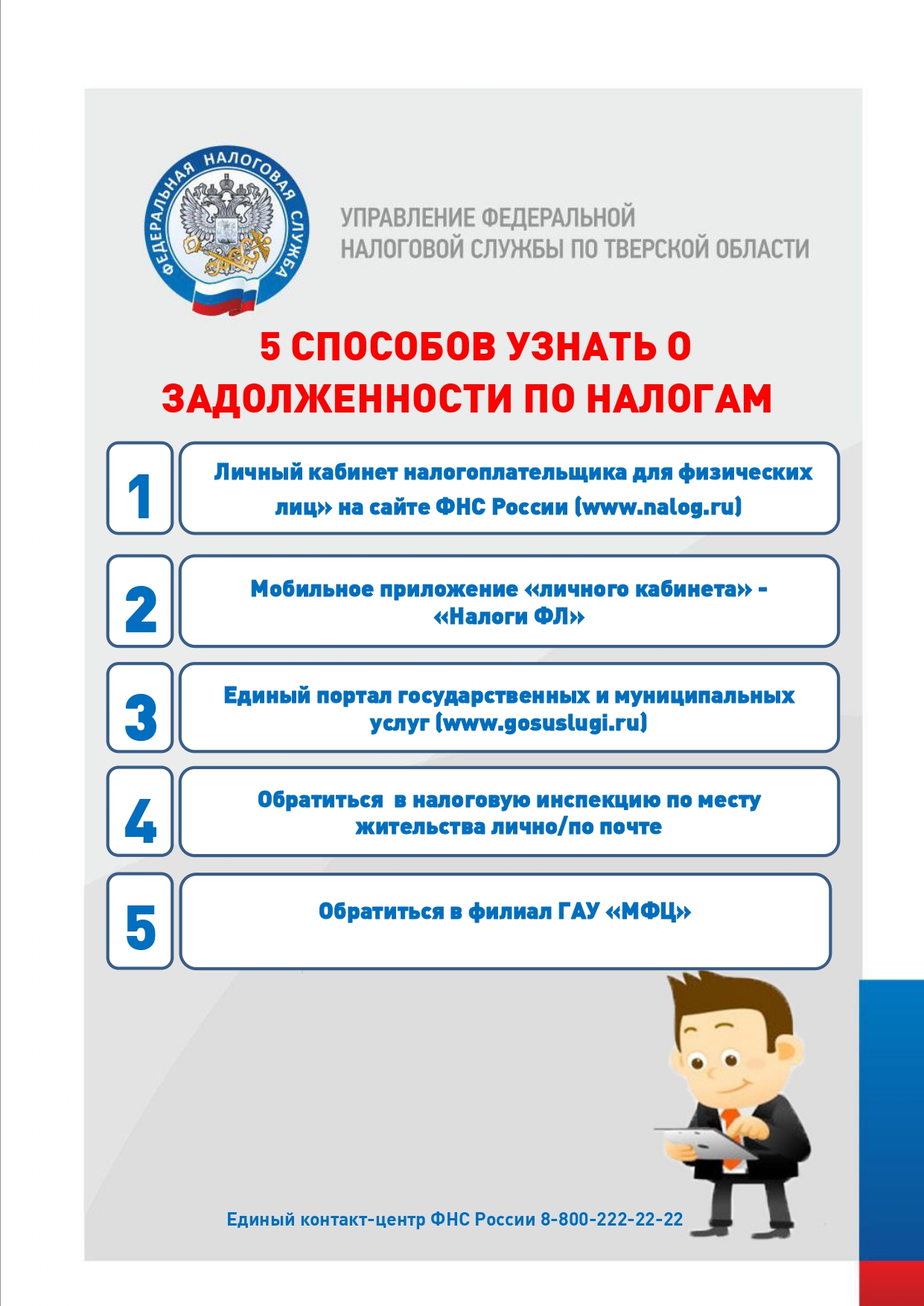

3 декабря 2018 года истек установленный срок своевременной уплаты имущественных налогов за 2017 год. С 4 декабря 2018 года налогоплательщики, не оплатившие налог, перешли в категорию должников. Задолженность у данной категории граждан растет каждый день за счет начисления пеней.

Многие наши соотечественники предпочитают отдыхать за пределами России. Наличие задолженности по налогам может стать неприятным сюрпризом при выезде за границу! Чтобы ваш отпуск за рубежом стал сбывшейся мечтой, стоит заранее уточнить, все ли налоги у вас оплачены. Как показывает практика, далеко не все граждане знают об имеющейся задолженности.

Чтобы избежать недоразумений по неуплате налоговых платежей, воспользуйтесь Интернет-сервисом ФНС России «Заплати налоги». Этот сервис стал надежным помощником для налогоплательщиков. Сервис «Заплати налоги» создан как точка входа, с которой можно перейти по ссылке на все сервисы официального сайта ФНС России, которые позволяют сформировать платежный документ и осуществить оплату в режиме онлайн через один из банков-партнеров, заключивших соглашение с ФНС России.

Межрайонная ИФНС России № 9 по Тверской области

8 (4822) 37-11-26; 37-11-25 и 8 (48242) 4-85-01, 4-85-02

20.11.2018 г.

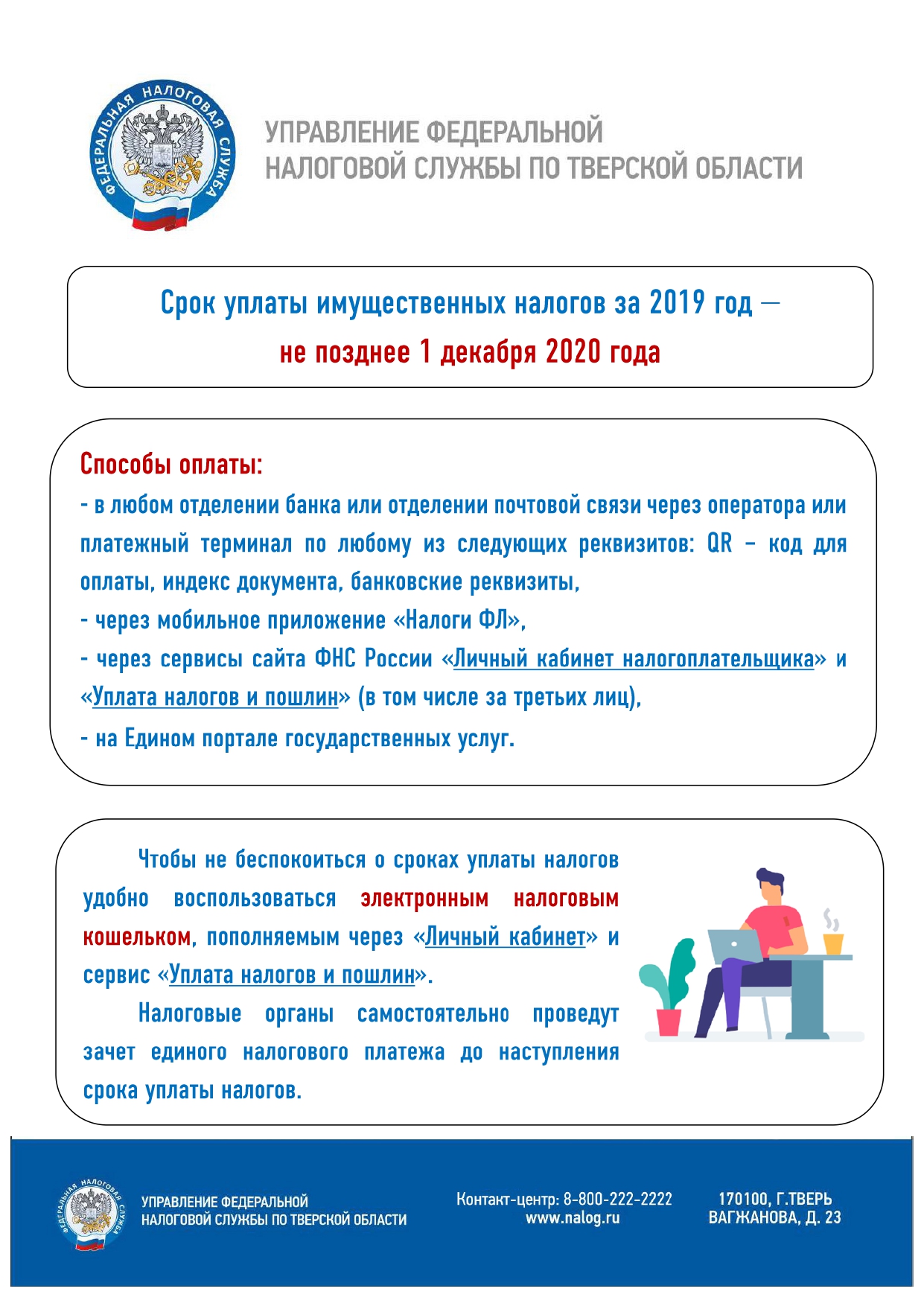

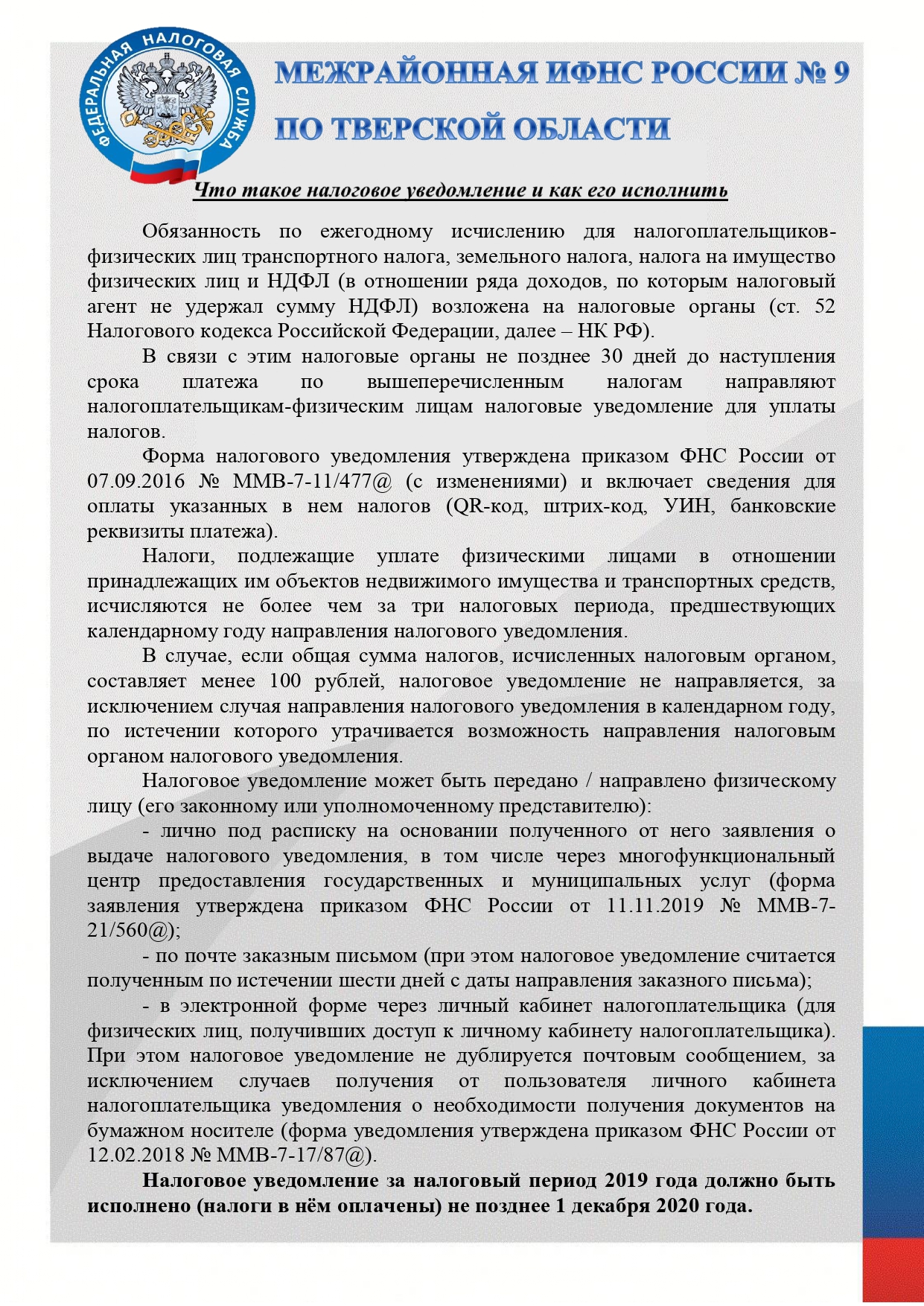

Срок уплаты имущественных налогов физическими лицами за 2017 год – 3 декабря 2018 года!

Межрайонная ИФНС России № 9 по Тверской области информирует, что в 2018 году срок уплаты всех имущественных налогов: земельного, транспортного, налога на имущество физических лиц за 2017 год — не позднее 3 декабря 2018 года.

При этом граждане, подключенные к Интернет-сервису Федеральной налоговой службы «Личный кабинет налогоплательщика для физических лиц», получат налоговые уведомления только в электронной форме через данный сервис. Налоговое уведомление размещено в «Личном кабинете налогоплательщика» онлайн.

Пользователям, пожелавшим получать налоговые уведомления на бумажном носителе, необходимо направить уведомление об этом в любой налоговый орган, подписав его электронной подписью, которую можно получить в разделе «Профиль» Личного кабинета.

«Уведомление о необходимости получения документов на бумажном носителе» можно направить из раздела «Профиль» Личного кабинета, а также из раздела «Документы налогоплательщика» ≥ «Обратиться в налоговый орган».

Физическим лицам, не являющимся пользователями «Личного кабинета» налоговый орган направляет налоговое уведомление и платежные документы на бумажном носителе не позднее 30 рабочих дней до наступления установленных сроков уплаты соответствующих налогов. Кампания по рассылке налоговых уведомлений физлицам для оплаты налогов за 2017 год уже завершилась.

В сервисе «Личный кабинет налогоплательщика для физических лиц» оплатить начисления по налоговому уведомлению можно в разделе «Начислено», используя режим «Оплатить начисления».

Межрайонная ИФНС России № 9 по Тверской области

8 (4822) 37-11-26; 37-11-25 и 8 (48242) 4-85-01, 4-85-02

07.05.2018 г.

Контрольно-кассовая техника: отсрочка на установку и вычет за покупку

С прошлого года в России действуют поправки в Закон № 54-ФЗ «О применении контрольно-кассовой техники». В 2018 году ожидается еще один этап кассовой реформы. Кто и когда должен поставить онлайн-кассу? Можно ли компенсировать расходы на покупку контрольно-кассовой техники?

Еще в прошлом году в России введен новый порядок применения ККТ. Тем самым будет создана современная автоматизированная система полного учета выручки и контроля за применением ККТ, а также сократится объем «теневого» оборота наличных денежных средств. Эти изменения прежде всего призваны защитить права потребителей. Новый порядок применения ККТ позволит вовлечь их в гражданский контроль – то есть потребители смогут самостоятельно проверить легальность кассового чека через мобильное приложение. Оно же пригодится им, если возникнут вопросы или потребуется направить жалобу в ФНС России.

До середины лета есть отсрочка

Так, в обязательном порядке на онлайн-кассы владельцам ККТ необходимо было перейти с 1 июля 2017 года. При этом п. 7 ст. 7 Федерального закона № 290-ФЗ была предоставлена отсрочка по переходу на онлайн-ККТ до 1 июля 2018 года следующим категориям налогоплательщиков:

— организации-плательщики единого налога на вмененный доход (ЕНВД) по розничной торговле и услугам общественного питания, имеющие работников по трудовым договорам;

— индивидуальные предпринимателя, применяющие патентную систему налогообложения (ПСН) или ЕНВД по розничной торговле и услугам общественного питания, и при этом имеющие работников по трудовым договорам.

Таким образом, с 1 июля 2018 г. указанные субъекты обязаны осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт с применением ККТ.

Для всех остальных субъектов, применяющих ПСН или ЕНВД, а также оказывающих услуги и находящихся на иных системах налогообложения, отсрочку применения ККТ продлили до 1 июля 2019 г. (Федеральный закон от 27.11.2017 № 337-ФЗ).

Когда ККТ не применяется или применяется с ограничениями?

При осуществлении деятельности в местностях, отдаленных от сетей связи, указанных в перечне, утверждённом Постановлением Правительства РК от 23.01.2017 № 27, можно не подключать торговую точку к сети Интернет и не заключать договор с оператором фискальных данных. То есть касса применяется, но данные передаются в налоговый орган при смене фискального накопителя.

ККТ можно не применять при осуществлении расчетов в отдаленных и труднодоступных местностях при условии выдачи по требованию покупателя документа, подтверждающего факт расчета с ним.

Предусмотрены случаи, когда ККТ применять не обязательно. Это касается определенных видов деятельности и оказания услуг. Весь перечень работ и услуг, при которых можно не применять ККТ, оговорен в статье 2 Закона № 54-ФЗ.

За покупку ККТ – налоговый вычет

Для индивидуальных предпринимателей, которые применяют систему налогообложения в виде ЕНВД и ПСН, предусмотрены налоговые вычеты на сумму расходов по приобретению ККТ. Но размер вычетов не превышает 18 тысяч рублей на каждый экземпляр ККТ. А также сама ККТ должна быть зарегистрирована в налоговых органах с 1 февраля 2017 года. В указанные расходы по приобретению ККТ включаются в том числе затраты на модернизацию ККТ для соответствия ее требованиям Федерального закона № 54-ФЗ.

Возможность получения такого налогового вычета позволяет снизить финансовую нагрузку на предпринимателей, возросшую в связи с необходимостью приобретения указанной ККТ и обязательностью ее применения при осуществлении расчета с покупателем (клиентом).

Правила получения налогового вычета прописаны в Федеральном законе от 27.11.2017 № 349-ФЗ.

Предприниматель сможет воспользоваться вычетом, если будут выполнены следующие условия:

1) ККТ включена в реестр;

2) ККТ зарегистрирована в налоговом органе в следующие сроки:

— с 1 февраля 2017 г. до 1 июля 2018 г. — для индивидуальных предпринимателей в сфере розничной торговли, общественного питания, имеющих работников, с которыми на дату регистрации ККТ заключены трудовые договоры;

— с 1 февраля 2017 г. до 1 июля 2019 г. — для остальных индивидуальных предпринимателей;

3) ККТ используется для расчетов в деятельности, облагаемой ЕНВД и ПСН.

Право на вычет возникнет не ранее налогового периода, в котором зарегистрирована ККТ.

Остались Вопросы? Найдите ответ на сайте nalog.ru

С подробностями применения «онлайн-касс» любой желающий может ознакомиться на специальном разделе сайта ФНС России «Новый порядок применения контрольно-кассовой техники».

28.04.2018 г.

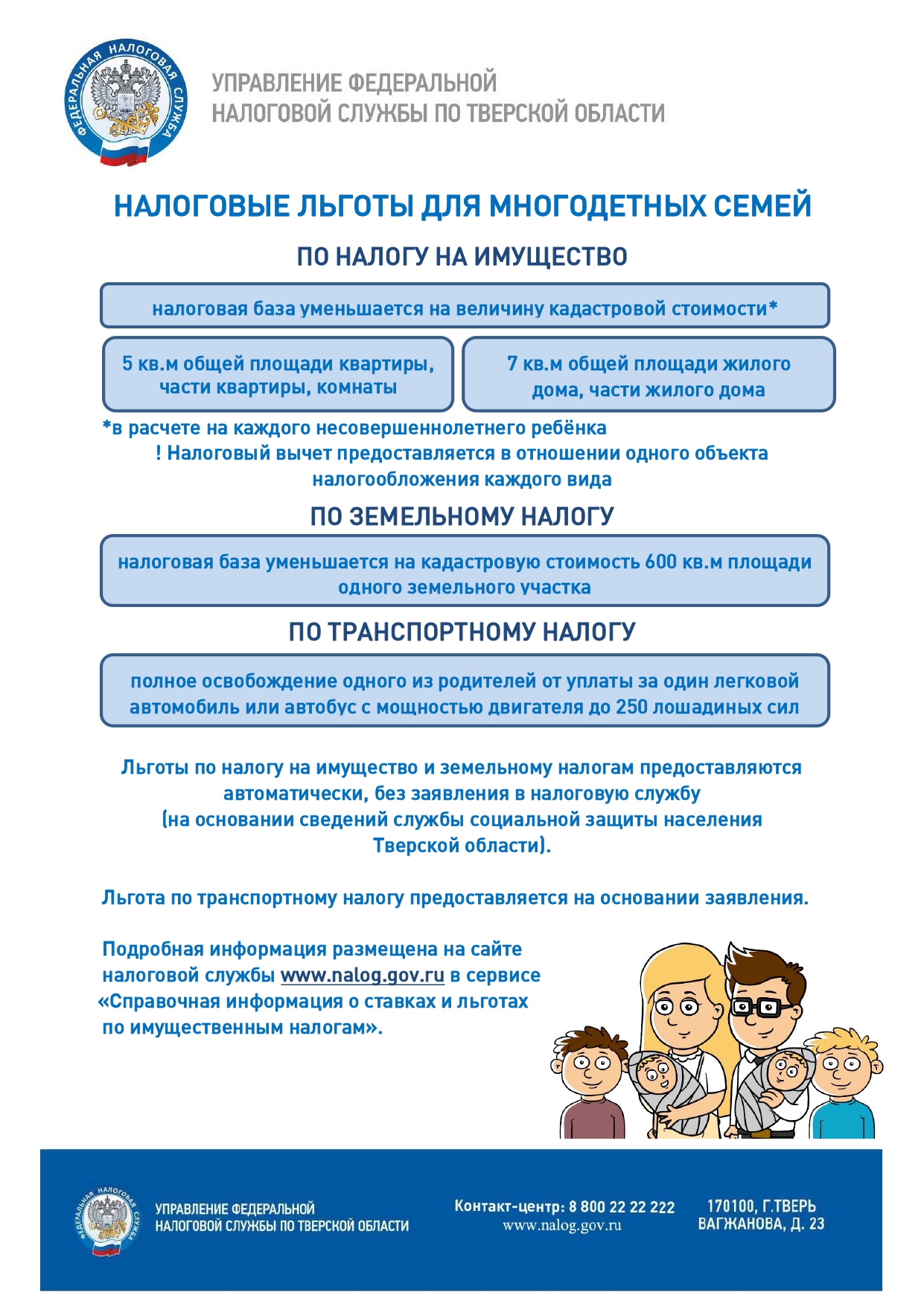

С 2017 года некоторые категории физических лиц вправе уменьшить налоговую базу по земельному налогу на величину кадастровой стоимости 600 квадратных метров площади одного из принадлежащих им земельных участков. Так, если площадь участка составляет не более 6 соток – налог не взымается, а если площадь участка превышает 6 соток – налог рассчитывается за оставшуюся площадь.

Данным налоговым вычетом могут воспользоваться Герои Советского Союза, Российской Федерации; инвалиды I и II групп, инвалиды с детства; ветераны Великой Отечественной войны и боевых действий; пенсионеры и т.д. (пункт 5 статьи 391 Налогового кодекса Российской Федерации).

Граждане, имеющие право на льготу, в том числе в виде налогового вычета, представляют в налоговый орган по своему выбору заявление о предоставлении налоговой льготы, а также вправе представить подтверждающие документы. Форма заявления утверждена Приказом ФНС России от 14.11.2017 № ММВ-7-21/897@.

Если вы ранее уже пользовались налоговыми льготами (например, пенсионеру предоставлена льгота по налогу на имущество и т.п.), то дополнительно направлять заявление и подтверждающие льготу документы не нужно.

При наличии в собственности нескольких земельных участков, вы вправе выбрать один из них, в отношении которого будет применяться вычет, представив в любой налоговый орган соответствующее уведомление. Срок его представления в целях уплаты земельного налога за 2017 год – 1 июля 2018 года, за последующие налоговые периоды уведомление представляется до 1 ноября года, начиная с которого вы намерены пользоваться налоговым вычетом в отношении выбранного земельного участка. Если уведомление не поступит, то вычет будет применяться автоматически в отношении одного земельного участка с максимальной суммой налога.

28.04.2018 г.

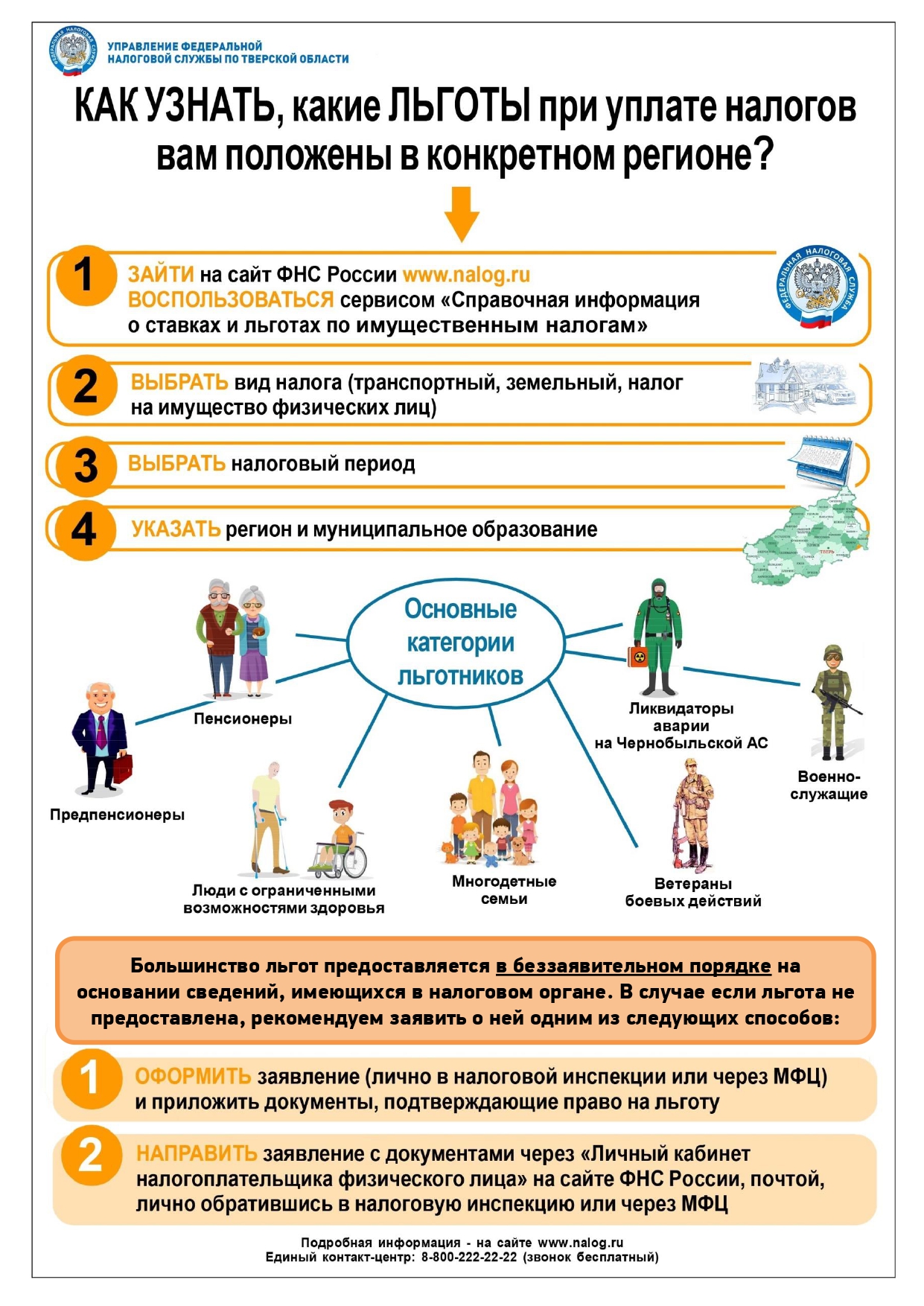

КАКИЕ ЛЬГОТЫ ПРЕДУСМОТРЕНЫ

ПО НАЛОГУ НА ИМУЩЕСТВО ДЛЯ ФИЗИЧЕСКИХ ЛИЦ?

Основные льготы по налогу на имущество физических лиц установлены п. 2 ст. 399, ст. 407 Налогового кодекса РФ (далее – НК РФ).

Условно их можно разделить на три вида:

— федеральные льготы, установленные отдельным категориям граждан;

— федеральные льготы, установленные в отношении отдельных видов имущества;

— льготы, устанавливаемые органами муниципальных образований и органами местного самоуправления.

Федеральные льготы, установленные отдельным категориям граждан

Не уплачивают налог (пп. 1 — 13 п. 1 ст. 407 НК РФ):

— Герои Советского Союза и Герои Российской Федерации, а также лица, награжденные орденом Славы трех степеней;

— инвалиды I и II групп, инвалиды с детства;

— участники гражданской и Великой Отечественной войн, других боевых операций по защите СССР из числа военнослужащих, проходивших службу в воинских частях, штабах и учреждениях, входивших в состав действующей армии, и бывших партизан, а также ветераны боевых действий;

— лица вольнонаемного состава Советской Армии, Военно-Морского Флота, органов внутренних дел и государственной безопасности, занимавшие штатные должности в воинских частях, штабах и учреждениях, входивших в состав действующей армии в период Великой Отечественной войны, либо лица, находившиеся в этот период в городах, участие в обороне которых засчитывается этим лицам в выслугу лет для назначения пенсии на льготных условиях, установленных для военнослужащих частей действующей армии;

— лица, имеющие право на получение социальной поддержки, подвергшиеся радиации вследствие катастрофы на Чернобыльской АЭС, вследствие аварии в 1957 г. на производственном объединении «Маяк», вследствие ядерных испытаний на Семипалатинском полигоне;

— военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы 20 лет и более;

— лица, принимавшие непосредственное участие в составе подразделений особого риска в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

— члены семей военнослужащих, потерявших кормильца;

— пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством РФ выплачивается ежемесячное пожизненное содержание;

— граждане, уволенные с военной службы или призывавшиеся на военные сборы, выполнявшие интернациональный долг в Афганистане и других странах, в которых велись боевые действия;

— родители и супруги военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей.

Федеральные льготы, установленные в отношении отдельных видов имущества

Не уплачивают налог (пп. 14, 15 п. 1 ст. 407 НК РФ):

— физические лица, осуществляющие профессиональную творческую деятельность, — в отношении специально оборудованных помещений, сооружений, используемых ими исключительно в качестве творческих мастерских, ателье, студий, а также жилых помещений, используемых для организации открытых для посещения негосударственных музеев, галерей, библиотек, — на период такого их использования;

— физические лица — в отношении хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 кв. м и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства.

Льготы, устанавливаемые органами муниципальных образований и органами местного самоуправления

При установлении налога могут устанавливаться налоговые льготы актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя).

Подробную информацию об установленных налоговых льготах в конкретном регионе можно узнать, воспользовавшись информационным ресурсом «Справочная информация о ставках и льготах по имущественным налогам» раздела «Электронные услуги» интернет-сайта ФНС России www.nalog.ru.

Порядок оформления льготы по налогу

Для получения льготы граждане представляют в налоговый орган заявление и документы, подтверждающие право на льготу.

При этом налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида по выбору налогоплательщика вне зависимости от количества оснований для применения налоговых льгот (п. 3 ст. 407 НК РФ). Так, если, например, у льготника-инвалида в собственности имеется квартира, дом и гараж, он освобождается в полном объеме от уплаты налога на имущество. А если он имеет три квартиры и дом, то он имеет право на льготу при уплате налога за дом, а также только за одну из квартир.

Уведомление о выбранном объекте налогообложения, в отношении которых предоставляется налоговая льгота, представляется налогоплательщиком в налоговый орган по месту нахождения имущества до 1 ноября года, являющегося налоговым периодом, начиная с которого в отношении указанных объектов применяется налоговая льгота (п. 7 ст. 407 НК РФ).

Если уведомление не будет представлено, то налоговая льгота предоставляется в отношении одного объекта каждого вида с максимальной исчисленной суммой налога.

Межрайонная ИФНС России № 9 по Тверской области

Тел. (84822) 37-11-25, 37-11-26, (848242) 4-85-01, 4-85-02

28.04.2018 г.

Вниманию налогоплательщиков – физических лиц!

Межрайонная ИФНС России № 9 по Тверской области напоминает: до 1 мая 2018 года необходимо заявить о наличии налоговой льготы по имущественным налогам за 2017 год (налог на имущество физических лиц, земельный налог и транспортный налог).

Если в 2017 году у физического лица впервые возникло право на налоговую льготу в отношении налогооблагаемого недвижимого имущества или транспортных средств, то налогоплательщик может заявить об этом в любой налоговый орган.

Направить заявление об использовании налоговой льготы и документы, подтверждающие право на льготу, можно через «Личный кабинет налогоплательщика для физических лиц», почтовым сообщением или обратившись лично в налоговую инспекцию.

Межрайонная ИФНС России № 9 по Тверской области

Тел. (848242) 4-85-01, 4-85-02

12.02.2018 г.

05.02.2018 г.

ПРОДАЛ ИМУЩЕСТВО – НЕ ЗАБУДЬ ОТЧИТАТЬСЯ!

Межрайонная ИФНС России № 9 по Тверской области напоминает, что с 1 января стартовала декларационная компания по налогу на доходы физических лиц 2018 года.

При продаже имущества (квартира, дом, земля, автомобиль, гараж, погреб и т.д.) у граждан возникает обязанность в представлении налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), расчете и уплате налога на доходы физических лиц по итогам 2017 года.

Если имущество приобретено в собственность до 01.01.2016 и находилось в собственности менее трех лет, то необходимо заполнить налоговую декларацию по налогу на доходы физических лиц (форма 3-НДФЛ) и оплатить налог.

Также подать декларацию 3-НДФЛ за 2017 год должны и те, кто:

- Получили доход в виде подарка от физических лиц, не являющихся близкими родственникам;

- Получили доход от сдачи в аренду (внаем) квартиры, дома, комнаты, автомобиля, гаража и другого имущества;

- Получили доход от продажи ценных бумаг;

- Получили вознаграждение от физических лиц, не являющихся налоговыми агентами, по договорам гражданско-правового характера (в том числе домработницы, репетиторы, строители, иные лица, оказывающие аналогичные услуги);

- Получили выигрыши, выплачиваемые организаторами лотереи, тотализаторов и других основанных на риске игр;

- Получили другие доходы, при выплате которых НДФЛ не был удержан налоговым агентом.

Все физические лица должны отчитаться о полученных в 2017 году доходах не позднее 03.05.2018 года.

Минимальный штраф за непредставление налоговой декларации – 1000 рублей.

Кроме того, Инспекция информирует налогоплательщиков, представляющих налоговые декларации в связи с получением налоговых вычетов (по лечению, обучению, приобретению недвижимого имущества), о нераспространении на них обязанности подачи налоговой декларации в срок не позднее 03.05.2018 года и возможности представления налоговой декларации и подтверждающих документов в течение всего календарного года в любое удобное время.

Межрайонная ИФНС России № 9 по Тверской области

Контактные телефоны: (848242) 4-85-01, 4-83-83, (84822)37-11-26

03.11.2017 г.

1 ДЕКАБРЯ 2017

СРОК УПЛАТЫ ИМУЩЕСТВЕННЫХ НАЛОГОВ ФИЗИЧЕСКИХ ЛИЦ (ЗЕМЛЯ, ИМУЩЕСТВО, ТРАНСПОРТ) ЗА 2016 ГОД

Не пришло налоговое уведомление?

В о з м о ж н о:

— сумма исчисленных налогов в целом составляет менее 100 рублей

— имеется переплата по имущественных налогам, полностью покрывающая исчисленный налог

— не облагается налогом 50 кв. метров площади жилого дома, 20 кв. метров площади квартиры и 10 кв. метров площади комнаты

— Вы пользователь Личного кабинета и в текущем году получите налоговое уведомление только в электронном виде без направления по почте на бумажном носителе.

Что делать?

В случае если у гражданина имеется обязанность по уплате имущественных налогов, а налоговое уведомление ему не пришло:

— необходимо обратиться в налоговый орган по месту учета для получения дубликата налогового уведомления на уплату имущественных налогов за 2016 год;

— получить доступ к сервису «Личный кабинет налогоплательщика для физических лиц», оформив регистрационную карту лично в любой инспекции ФНС России.

Налогоплательщики Калининского, Конаковского и Рамешковского районов могут позвонить по телефонам 8 (4822) 37-11-26; 37-11-25 и 8 (48242) 4-85-01; 4-85-02 или подойти лично по адресам: г.Тверь, Октябрьский проспект, д.26, каб.201; г.Конаково, ул.Энергетиков, д.13А

03.10.2017 г.

ВНИМАНИЮ НАЛОГОПЛАТЕЛЬЩИКОВ – ФИЗИЧЕСКИХ ЛИЦ!

1. ОБЩИЕ ВОПРОСЫ

1.1. Какие действия необходимо совершить владельцу налогооблагаемого имущества, если он не получил почтовое сообщение с налоговым уведомлением?

Разъяснения:

Необходимо понимать, что за налоговый период 2016 года налоговые уведомления не направляются владельцам налогооблагаемого имущества в следующих случаях:

1) наличие налоговой льготы, налогового вычета, иных установленных законодательством оснований, полностью освобождающих владельца объекта налогообложения от уплаты налога;

2) если общая сумма налоговых обязательств, отражаемых в налоговом уведомлении, составляет менее 100 рублей, за исключением расчета таких налоговых платежей за налоговый период 2014 года;

3) налогоплательщик является пользователем интернет-сервиса ФНС России – личный кабинет налогоплательщика и не направил уведомление о необходимости получения налоговых документов на бумажном носителе.

В иных случаях при неполучении налогового уведомления за период владения налогооблагаемыми недвижимостью или транспортным средством в 2016 году, налогоплательщику необходимо обратиться в налоговую инспекцию по месту жительства или месту нахождения объектов недвижимости либо направить информацию через личный кабинет налогоплательщика или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России».

Владельцы недвижимости или транспортных средств, которые никогда не получали налоговые уведомления или не заявляли налоговые льготы в отношении налогооблагаемого имущества, обязаны сообщать о наличии у них данных объектов в любой налоговый орган (форма сообщения утверждена приказом ФНС России от 26.11.2014 № ММВ-7-11/598@, размещённым на интернет-сайте ФНС России).

1.2. Каким образом пользователю личного кабинета налогоплательщика получить налоговое уведомление почтовым сообщением по адресу места жительства?

Разъяснения:

Исходя из статьи 11.2 Налогового кодекса Российской Федерации в случае необходимости получения налогового уведомления по почте пользователям личного кабинета налогоплательщика необходимо уведомить об этом налоговый орган.

Такое уведомление может направляться через личный кабинет налогоплательщика, а также представляться в налоговый орган на бумажном носителе любым способом по выбору налогоплательщика, в том числе лично (через представителя) или по почте.

1.3. По какой причине в налоговом уведомлении отсутствует расчет налога на доходы физических лиц, если налоговый агент представлял в налоговый орган информацию о неудержанном НДФЛ за 2016 год?

Разъяснения:

Федеральным законом от 29.07.2017 № 254-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» внесены изменения, согласно которым в отношении доходов, сведения о которых представлены налоговыми агентами в налоговые органы за 2016 год в порядке, установленном пунктом 5 статьи 226 и пунктом 14 статьи 226.1 НК РФ, налогоплательщики, получившие такие доходы, уплачивают налог не позднее 1 декабря 2018 года на основании направленного налоговым органом налогового уведомления об уплате НДФЛ. Таким образом, направление налоговых уведомлений для уплаты НДФЛ в 2017 году не проводится.

2. ВОПРОСЫ ПО ТРАНСПОРТНОМУ НАЛОГУ

2.1. По какой причине возросла налоговая ставка в этом году?

Разъяснения:

Ставка транспортного налога устанавливается законом субъекта Российской Федерации по месту нахождения транспортного средства. Узнать размер налоговой ставки за соответствующий налоговый период можно воспользовавшись электронным сервисом «Справочная информация о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn77/service/tax/), а также в соответствующем налоговом органе.

2.2. Может ли владелец автомобиля, находящегося в розыске, для освобождения от налога не представлять справку из органов внутренних дел об угоне машины?

Разъяснения:

Положения Налогового кодекса Российской Федерации (включая статью 358 об объектах налогообложения транспортным налогом) не возлагают на владельца транспортных средств, находящихся в розыске, обязанность по представлению в налоговую инспекцию документа, подтверждающего факт угона (кражи) соответствующего транспортного средства.

В случае поступления заявления от владельца транспортного средства об освобождении от уплаты налога без представления документов, подтверждающих факт угона (кражи) принадлежащего ему автомобиля, налоговая инспекция направит дополнительный запрос в уполномоченный орган о подтверждении данного факта с указанием периода, с начала которого объект налогообложения числится в розыске.

3. ВОПРОСЫ ПО ЗЕМЕЛЬНОМУ НАЛОГУ

3.1. В случае принятия комиссией при территориальном органе Росреестра решения о пересмотре кадастровой стоимости земельного участка в 2017 году, на основании заявления, поданного в 2017 году, повлечет ли данное решение перерасчет земельного налога за 2016 год?

Разъяснения:

Исходя из статьи 391 Налогового кодекса Российской Федерации в случае оспаривания кадастровой стоимости земельного участка во внесудебном порядке по решению комиссии при территориальном органе Росреестра сведения о кадастровой стоимости, установленной решением комиссии, учитываются при определении налоговой базы начиная с того налогового периода, в котором было подано заявление о пересмотре кадастровой стоимости, но не ранее даты внесения в Единый государственный реестр недвижимости кадастровой стоимости, которая являлась предметом оспаривания.

В этой связи, в случае принятия комиссией решения о пересмотре кадастровой стоимости на основании установления рыночной стоимости участка в текущем году, перерасчет налога за 2016 год производиться не будет, а изменения налоговой базы будут учитываться при расчете налога за 2017 год.

4. ВОПРОСЫ ПО НАЛОГУ НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ

4.1. По какой причине в одном налоговом уведомлении содержится разный расчет налога по жилым помещениям: для объекта в Москве – по кадастровой стоимости, а по объекту в Пермском крае – по инвентаризационной стоимости?

Разъяснения:

Применение различной налоговой базы для расчета налога зависит от того определена ли законом субъекта Российской Федерации единая дата перехода к исчислению на территории этого региона налог исходя из кадастровой стоимости.

Если такое решение субъекта Российской Федерации принято (с 2015 года – действует в 28 регионах страны, с 2016 года – ещё в 21 регионе) – расчет налога проводится по кадастровой стоимости; если такой закон субъекта Российской Федерации не принят для соответствующего налогового периода расчет налога проводится с учетом коэффициента-дефлятора на основании последних данных об инвентаризационной стоимости, представленных в установленном порядке в налоговые органы до 1 марта 2013 года.

4.2. Если у физического лица в собственности две квартиры, по какой из них применяется налоговый вычет?

Разъяснения:

Применение предусмотренного статьей 403 Налогового кодекса Российской Федерации налогового вычета по объектам налогообложения налогом на имущество физических лиц, исчисленного исходя из кадастровой стоимости, не зависит от количества принадлежащих налогоплательщику жилых помещений и предусматривает уменьшение налоговой базы в отношении каждой квартиры на величину кадастровой стоимости её 20 квадратных метров или в большем размере, если такое решение принято представительными органами местного самоуправления.

4.3. По какой причине предприниматель, ранее освобожденный от уплаты налога, получил налоговое уведомление в отношении принадлежащего ему магазина?

Разъяснения:

С 2015 года вступил в силу Федеральный закон от 29.11.2014 № 382-ФЗ, отменяющий льготы по налогу на имущество в отношении объектов недвижимости индивидуальных предпринимателей, при условии, что такие объекты включены в Перечень объектов, налоговая база по которым определяется как кадастровая стоимость, утвержденный на соответствующий налоговый период уполномоченным органом исполнительной власти субъекта Российской Федерации в соответствии со статьей 378.2 Налогового кодекса Российской Федерации.

Таким образом, если магазин (здание или помещение) предпринимателя включен в вышеуказанный Перечень объектов на 2016 г., то предприниматель получит в 2017 году налоговое уведомление на уплату налога на имущество.

4.4. По какой причине пенсионеры, ранее освобожденные от уплаты налога, получили налоговое уведомление?

Разъяснения:

До 2015 года пенсионеры в отношении всех объектов недвижимости, принадлежащих им на праве собственности, освобождались от уплаты налога (Закон РФ от 09.12.1991 № 2003-1 «О налогах на имущество физических лиц»).

С 2015 года (дата введения в действие главы 32 Налогового кодекса Российской Федерации) льгота по налогу предоставляется для пенсионеров в отношении одного объекта каждого из пяти видов объектов (например, только по одной из двух квартир, по одному из нескольких жилых домов, по одному из двух гаражей и т.п.). Подробную информацию можно получить в разделе https://www.nalog.ru/rn77/taxation/taxes/imuch2016/.

В случае наличия основания для получения льготы, необходимо обратиться в налоговый орган с соответствующим заявлением.

Узнать о льготных категориях граждан по соответствующим налогам за 2016 год можно в электронном сервисе «Справочная информация о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn77/service/tax/) или в соответствующем налоговом органе.

4.5. Порядок начисления налога и его уплаты несовершеннолетними.

Разъяснения:

В соответствии со статьей 400 НК РФ налогоплательщиками налога признаются физические лица, обладающие правом собственности на имущество, признаваемое объектом налогообложения в соответствии со статьей 401 НК РФ (жилой дом, жилое помещение (квартира, комната), гараж, машино-место, единый недвижимый комплекс, объект незавершенного строительства, иные здание, строение, сооружение, помещение).

При этом физические лица – собственники имущества, признаваемого объектом налогообложения, признаются налогоплательщиками имущественных налогов, независимо от их возраста, имущественного положения и иных критериев.

За несовершеннолетних, не достигших четырнадцати лет (малолетних), сделки могут совершать от их имени только их родители, усыновители или опекуны, за исключением сделок, которые они вправе совершать самостоятельно (подпункты 1 и 2 статьи 28 Гражданского кодекса Российской Федерации).

В соответствии с пунктом 2 статьи 26 Гражданского кодекса Российской Федерации несовершеннолетние в возрасте от четырнадцати до восемнадцати лет вправе самостоятельно, без согласия родителей, усыновителей и попечителя распоряжаться своими заработком, стипендией и иными доходами.

В тоже время законными представителями детей являются их родители, которые выступают в защиту их прав и интересов в отношениях с любыми физическими и юридическими лицами без специальных полномочий (статья 64 Семейного кодекса Российской Федерации).

Таким образом, родители (усыновители, опекуны, попечители) как законные представители несовершеннолетних детей, имеющих в собственности имущество, подлежащее налогообложению, осуществляют правомочия по управлению данным имуществом, в том числе могут исполнять обязанности несовершеннолетних детей по уплате налогов.

Межрайонная ИФНС России № 9 по Тверской области

Телефон: (84822) 37-11-26, (848242) 4-83-83

30.05.2017 г.

О применении повышающих коэффициентов при расчете земельного налога физических лиц

В текущем году при расчете земельного налога физических лиц будут применяться нормы Налогового кодекса РФ (статья 396) о повышающих коэффициентах.

В частности, на земельные участки, приобретенные физическими лицами в собственность для индивидуального жилищного строительства, налог будет начисляться с коэффициентом 2 в течение периода проектирования и строительства, превышающего десятилетний срок, вплоть до государственной регистрации прав на построенный объект недвижимости.

То есть, если гражданин приобрел в 2006 году в собственность такой участок и, по истечении 10 лет с момента получения разрешения на строительство, не зарегистрировал права на построенный на этом участке объект недвижимости, то исчисление налога за 2016 год будет производиться с учетом коэффициента 2.

На земельные участки, приобретенные в собственность физическими лицами для иных видов жилищного строительства, исчисление налога будет производиться с коэффициентом 2 в течение трех лет, начиная с момента государственной регистрации прав на данные участки, вплоть до государственной регистрации прав на построенный объект недвижимости.

Так, если гражданин в 2015 году приобрел в собственность вышеуказанный участок (например, для среднеэтажной комплексной жилой застройки) и не зарегистрировал права на построенный на этом участке объект недвижимости, то исчисление налога за 2016 год для него будет производиться с учетом коэффициента 2.

В случае государственной регистрации прав на построенный объект недвижимости до завершения трехлетнего срока строительства, излишне уплаченная сумма налога (с коэффициентом более 1) подлежит зачету (возврату) налогоплательщику в общеустановленном порядке.

Межрайонная ИФНС России № 9 по Тверской области

Телефон: (84822) 37-11-26, (848242) 4-83-83

19.05.2017 г.

Вниманию налогоплательщиков – владельцев ККТ!

Напоминаем о необходимости в обязательном порядке до 30 июня 2017 снять всю контрольно-кассовую технику зарегистрированную «по старому» порядку.

Налогоплательщики, применяющие общий режим налогообложения и упрощенную систему налогообложения обязаны применять контрольно-кассовую технику зарегистрированную по новому порядку с 1 июля 2017 года.

Преимущества перехода на новый порядок применения контрольно-кассовой техники:

1) возможность регистрации контрольно-кассовой техники онлайн через Личный кабинет налогоплательщика без визита в налоговый орган, что существенно экономит время и деньги налогоплательщика;

2) использование инструментов бизнес-аналитики онлайн, что позволит эффективно управлять своим бизнесом;

3) возможность направлять электронные чеки покупателю без затрат на чековую ленту;

4) отказ от обязательного ведения форм первичной учетной документации (формы «КМ»);

5) ведение бизнеса в здоровых конкурентных условиях;

6) сокращение издержек за счет отказа от обязательного технического обслуживания и увеличения срока службы фискального накопителя;

7) удобство онлайн-торговли для бизнеса, а именно: нет необходимости печатать чек и доставлять его покупателю, достаточно направить его в электронном виде.

19.05.2017 г.

Информация о порядке направления электронных документов при государственной

регистрации с использованием сети Интернет

Федеральной налоговой службой разработан сервис «Подача документов на государственную регистрацию в электронном виде», предоставляющий возможность направить в налоговый орган при государственной регистрации юридических лиц и индивидуальных предпринимателей электронные документы с использованием сети Интернет.

- Направление электронных документов в налоговый орган осуществляется заявителем (одним из заявителей) либо нотариусом или лицом, замещающим временно отсутствующего нотариуса, засвидетельствовавшим подлинность подписи заявителя (заявителей), на соответствующем заявлении (уведомлении, сообщении) (далее – отправитель). Указанные лица должны иметь квалифицированный сертификат ключа проверки электронной подписи и соответствующий ему ключ электронной подписи (далее — СКП), являющиеся действительными на момент подписания электронного документа и на день направления указанных документов в налоговый орган.

СКП выдаётся организациями, которые выпускают сертификаты ключей проверки электронной подписи для использования в информационных системах общего пользования в соответствии с Федеральным законом от 6 апреля 2011 г. № 63-ФЗ «Об электронной подписи» и являются аккредитованными Минкомсвязью России удостоверяющими центрами.

Заявителями также могут быть использованы СКП, выданные для передачи налоговой и бухгалтерской отчетности в электронном виде по каналам связи.

1. При направлении электронных документов в налоговый орган в разделе сайта Федеральной налоговой службы «Подача документов в электронном виде на государственную регистрацию» или соответствующем разделе Единого портала государственных и муниципальных услуг, предусмотренном для направления электронных документов в налоговый орган, отправитель выполняет следующие действия:

— заполняет необходимые реквизиты;

— прикрепляет транспортный контейнер, содержащий заявление (подготовить заявление можно с помощью специализированного бесплатного программного обеспечения: программа подготовки документов для государственной регистрации), необходимые документы и файл с описью вложения, упакованные в zip-архив;

— нажимает кнопку «направить документы».

- После отправления документов в электронном виде, заявителю в режиме реального времени, а также на адрес электронной почты, указанный при направлении электронных документов в налоговый орган, направляется сообщение, содержащее уникальный номер, подтверждающий доставку электронных документов в Межрегиональную инспекцию ФНС России по централизованной обработке данных. Уникальный номер необходимо сохранить (записать, скопировать в текстовый редактор и т.д.).

- При указании уникального номера на сайте Федеральной налоговой службы в разделе «Подача документов в электронном виде на государственную регистрацию» в подразделе «Информирование о результатах обработки направленных в регистрирующий орган документов» или на Едином портале государственных и муниципальных услуг в соответствующем разделе ФНС России, предусмотренном для информирования о результатах обработки поданных электронных документов, заявитель сможет получать информацию о прохождении электронных документов в налоговом органе, а также адресованные заявителю электронные документы.

- В случае, если транспортный контейнер не отвечает требованиям форматно-логического контроля, установленным ФНС России, заявителю по адресу электронной почты будет направлено сообщение, содержащее информацию о выявленном несоответствии. Транспортный контейнер в дальнейшую обработку не направляется.

- Транспортный контейнер, соответствующий требованиям форматно-логического контроля, установленным ФНС России, направляется в налоговый орган.

- Не позднее рабочего дня, следующего за днем получения электронных документов налоговым органом, заявителю по адресу электронной почты направляется транспортный контейнер, содержащий:

файл с распиской в получении электронных документов,

файл с электронной подписью налогового органа.

- Документы, подготовленные налоговым органом в связи с внесением записи в Единый государственный реестр индивидуальных предпринимателей или Единый государственный реестр юридических лиц, либо решение об отказе в государственной регистрации, сформированные в электронном виде и подписанные электронной подписью налогового органа, направляются заявителю по адресу электронной почты в транспортном контейнере. При принятии решения о государственной регистрации юридического лица в транспортный контейнер также включается представленный заявителем файл, содержащий учредительные документы юридического лица, подписанный электронной подписью налогового органа.

- Предоставление заявителю экземпляра документов, сформированных налоговым органом в связи с внесением записи в Единый государственный реестр индивидуальных предпринимателей или Единый государственный реестр юридических лиц, учредительных документов юридического лица с отметкой налогового органа либо решения об отказе в государственной регистрации на бумажном носителе осуществляется способом, указанным заявителем при направлении электронных документов в налоговый орган.

Межрайонная ИФНС России № 9 по Тверской области

18.04.2017 г.

Обязанность декларирования доходов от продажи имущества

При продаже любого имущества, находящегося в собственности физического лица менее 3 лет, сумма, полученная от такой продажи, образует доход, облагаемый налогом на доходы физических лиц.

В связи с этим у налогоплательщика возникает обязанность предоставить в налоговый орган по месту жительства налоговую декларацию по форме 3-НДФЛ в отношении полученных доходов от продажи такого имущества.

Декларация в отношении доходов, полученных от продажи имущества, находящегося в собственности менее 3 лет, подается налогоплательщиком в срок не позднее 30 апреля года следующего за годом, в котором был получен соответствующий доход.

Вместо применения имущественного вычета налогоплательщик имеет право уменьшить величину дохода, полученного от продажи имущества, на фактически произведённые и документально подтверждённые расходы, непосредственно связанные с приобретением этого имущества. В определенных ситуациях это может быть выгоднее, чем применять имущественный вычет.

РАСЧЕТ ИМУЩЕСТВЕННОГО ВЫЧЕТА

1 000 000 рублей – максимальная сумма налогового вычета, на который может быть уменьшен доход, полученный при продаже жилых домов, квартир, комнат, дач, садовых домиков, земельных участков, а также долей в указанном имуществе;

250 000 рублей – максимальная сумма налогового вычета, на который может быть уменьшен доход, полученный при продаже иного имущества, в перечень которого входят автомобили, нежилые помещения, гаражи и прочие предметы.

В случае если имущество, находившееся в долевой или совместной собственности менее 3 лет, было продано как единый объект права собственности по одному договору купли-продажи, имущественный налоговый вычет в размере 1 000 000 рублей распределяется между совладельцами этого имущества пропорционально их доле, либо по договоренности между ними (в случае реализации имущества, находившегося в общей совместной собственности).

Если каждый владелец доли в праве собственности на имущество продал свою долю, находившуюся в его собственности по отдельному договору купли-продажи, то он вправе получить имущественный налоговый вычет также в размере 1 000 000 рублей.

Если налогоплательщиком за один год было продано несколько объектов имущества, указанные пределы применяются в совокупности по всем проданным объектам, а не по каждому объекту по отдельности.

В случае если полученные от продажи имущества суммы не превышают указанные пределы, то обязанность по представлению декларации сохраняется, а обязанность по уплате налога не возникает.

КАК ПОЛУЧИТЬ ВЫЧЕТ

Имущественный вычет, связанный с продажей имущества, в отличие от вычета, связанного с приобретением жилья, можно применять неограниченно. Для того чтобы воспользоваться правом на вычет, налогоплательщику требуется:

- Заполняем налоговую декларацию по окончании года по форме 3-НДФЛ

- 2Подготавливаем копии документов, подтверждающих факт продажи имущества. Например, копии договоров купли-продажи имущества, договоров мены и т.д.

- 3Если налогоплательщик заявляет вычет в сумме расходов, связанных с получением доходов от продажи имущества, дополнительно подготавливаем копии документов, подтверждающих такие расходы (приходные кассовые ордера, товарные и кассовые чеки, банковские выписки, платежные поручения, расписки продавца в получении денежных средств и т.п.).

- Предоставляем в налоговый орган по месту жительства заполненную налоговую декларацию с копиями документов, подтверждающих право на получение вычета при продаже имущества.

При подаче в налоговый орган копий документов, подтверждающих право на вычет, необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

07.04.2017 г.

Владельцы большегрузных автомобилей могут заявить о льготе по транспортному налогу

Физические лица — владельцы транспортных средств, имеющих разрешенную максимальную массу свыше 12 тонн и зарегистрированных в Реестре транспортных средств системы взимания платы, имеют право на льготу по транспортному налогу.

Налоговая льгота может предоставляться:

- в виде полного освобождения от уплаты налога, если внесенная плата в счет возмещения вреда, причиняемого автомобильным дорогам общего пользования этим транспортом, превышает или равна сумме налога за данный налоговый период;

- в виде налогового вычета, уменьшающего налог на сумму внесенной платы.

Чтобы воспользоваться льготой, физическому лицу необходимо выбрать вариант льготы и представить в налоговый орган соответствующее заявление и документы, подтверждающие право на льготу (например, информация о состоянии расчетной записи за соответствующий налоговый период, распечатанная пользователем из своего «Личного кабинета» на сайте www.platon.ru).

Заявление о налоговой льготе рекомендуется представить в налоговый орган до начала массового расчета транспортного налога за 2016 год, то есть до 1 мая этого года. Сделать это можно через «Личный кабинет налогоплательщика» или при личном визите в налоговую инспекцию.

06.04.2017 г.

Вниманию налогоплательщиков – физических лиц!

Межрайонная ИФНС России № 9 по Тверской области напоминает: до 1 мая 2017 года (срок продлен) необходимо заявить о наличии налоговой льготы по имущественным налогам за 2016 год (налог на имущество физических лиц, земельный налог и транспортный налог).

Если в 2016 году у физического лица впервые возникло право на налоговую льготу в отношении налогооблагаемого недвижимого имущества или транспортных средств, то налогоплательщик может заявить об этом в любой налоговый орган.

Направить заявление об использовании налоговой льготы и документы, подтверждающие право на льготу, можно через «Личный кабинет налогоплательщика для физических лиц», почтовым сообщением или обратившись лично в налоговую инспекцию.

Межрайонная ИФНС России № 9 по Тверской области

Тел. (84822) 37-11-26

27.03.2017 г.

Вниманию налогоплательщиков – физических лиц!

Межрайонная ИФНС России № 9 по Тверской области напоминает: до 1 апреля 2017 года необходимо заявить о наличии налоговой льготы по имущественным налогам за 2016 год (налог на имущество физических лиц, земельный налог и транспортный налог).

Если в 2016 году у физического лица впервые возникло право на налоговую льготу в отношении налогооблагаемого недвижимого имущества или транспортных средств, то налогоплательщик может заявить об этом в любой налоговый орган.

Направить заявление об использовании налоговой льготы и документы, подтверждающие право на льготу, можно через «Личный кабинет налогоплательщика для физических лиц», почтовым сообщением или обратившись лично в налоговую инспекцию.

Межрайонная ИФНС России № 9 по Тверской области

Контактные телефоны: (84822) 37-11-26

20.03.2017 г.

СОЦИАЛЬНЫЙ ВЫЧЕТ ПО РАСХОДАМ НА ЛЕЧЕНИЕ И ПРИОБРЕТЕНИЕ МЕДИКАМЕНТОВ

120 000 рублей – максимальная сумма расходов на лечение и (или) приобретение медикаментов, в совокупности с другими его расходами, связанными с обучением, уплатой взносов на накопительную часть трудовой пенсии, добровольное пенсионное страхование и негосударственное пенсионное обеспечение.

Вычет по расходам на оплату дорогостоящих медикаментов можно получить при одновременном соблюдении следующих условий:

- расходные медицинские материалы были приобретены в ходе дорогостоящего лечения из Перечней медицинских услуг, при оплате которых предоставляется вычет;

- медицинское учреждение не располагает указанными медикаментами (расходными материалами) и их приобретение предусмотрено договором на лечение за счёт пациента (или лица, оплачивающего лечение);

- налогоплательщик получил справку из медицинского учреждения, в которой указано, что дорогостоящие расходные материалы были необходимы для проведения дорогостоящего лечения;

- налогоплательщик получил в медицинском учреждении «Справку об оплате медицинских услуг для представления в налоговые органы» с кодом 2.

КАК ПОЛУЧИТЬ ВЫЧЕТ

Для получения социального налогового вычета по расходам на лечение и (или) приобретение медикаментов налогоплательщику необходимо:

1) Заполнить налоговую декларацию (по форме 3-НДФЛ) по окончании года, в котором была произведена оплата лечения и (или) приобретены медикаменты;

2) Получить справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ;

3) Подготовить копии документов, подтверждающих степень родства с лицом, за которое было оплачено лечение или приобретение медикаментов:

- свидетельство о рождении ребёнка (детей), если налогоплательщиком оплачено лечение или приобретение медикаментов для своего ребёнка (детей) в возрасте до 18 лет;

- свидетельство о браке, если налогоплательщиком оплачено лечение или приобретение медикаментов для супруги (супруга);

- свидетельство о рождении налогоплательщика, если им оплачено лечение или приобретение медикаментов родителю (родителям)

4) Подготовить комплект документов, подтверждающих право на получение социального налогового вычета по расходам на оплату лечения (включая санаторно-курортного), состоящий из копий документов (если ниже не указано иное):

- договора с медицинским учреждением на оказание медицинских услуг;

- оригинал cправки об оплате медицинских услуг, выданной медицинским учреждением, оказавшим услугу;

- справки из медицинского учреждения, в которой указано, что для проведения лечения пациенту (лицу, оплачивающему лечение) необходимо за свой счёт приобрести дорогостоящие медикаменты, предусмотренные договором на оказание медицинских услуг (в случае если вычет производится по расходам на лечение с применением дорогостоящих расходных материалов);

- корешка санаторно-курортной путёвки, если налогоплательщик проходил реабилитацию в санаторно-курортном учреждении;

- платёжных документов, подтверждающих фактические расходы налогоплательщика на лечение и (или) покупку медикаментов (чеки контрольно-кассовой техники, приходно-кассовые ордера, платёжные поручения и т.п.).

5) Предоставить в налоговый орган по месту жительства заполненную налоговую декларацию с копиями документов, подтверждающих фактические расходы и право на получение социального налогового вычета по расходам на лечение и приобретение медикаментов.

Сумма излишне уплаченного налога подлежит возврату по заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления, но не ранее окончания камеральной налоговой проверки, срок которой составляет три месяца (п.6 ст.78 Налогового кодекса).

ВЫЧЕТ ПРИ ОБРАЩЕНИИ К РАБОТОДАТЕЛЮ

Социальный налоговый вычет можно получить и до окончания налогового периода при обращении к работодателю, предварительно подтвердив это право в налоговом органе. Для этого налогоплательщику необходимо:

1) Написать заявление на получение уведомления от налогового органа о праве на социальный вычет. 2

2) Подготовить копии документов, подтверждающих право на получение социального вычета.

3) Предоставить в налоговый орган по месту жительства заявление на получение уведомления о праве на социальный вычет с приложением копий документов, подтверждающих это право.

4) По истечении 30 дней получить в налоговом органе уведомление о праве на социальный вычет.

5) Предоставить выданное налоговым органом уведомление работодателю, которое будет являться основанием для неудержания НДФЛ из суммы выплачиваемых физическому лицу доходов до конца года.

При подаче в налоговый орган копий документов, подтверждающих право на вычет, необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

Платёжные документы должны быть оформлены на лицо, с которым заключен договор на лечение, а не на лицо, за которое производилась оплата лечения.

Межрайонная ИФНС России № 9 по Тверской области

Тел. (84822) 37-11-26, 37-11-35

14.03.2017 Г.

Вниманию налогоплательщиков – физических лиц!

Межрайонная ИФНС России № 9 по Тверской области обращает внимание, что срок подачи налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) за 2016 год истекает 2 мая 2017 года.

Представить налоговую декларацию обязаны лица, получившие доходы:

- от продажи имущества, ценных бумаг, долей в уставном капитале;

- от сдачи квартир, комнат и иного имущества в аренду;

- от предпринимательской деятельности;

- полученные в порядке дарения;

- налог с которых не был удержан налоговым агентом;

- в виде выигрышей в лотереи и т.д.

На граждан, представляющих налоговую декларацию за 2016 год исключительно с целью получения налоговых вычетов по НДФЛ (стандартных, социальных, инвестиционных, имущественных при покупке жилья), установленный срок подачи декларации – 2 мая 2017 года – не распространяется. Такие декларации можно представить в любое время в течение всего года, без каких либо налоговых санкций.

При этом налогоплательщик, заявивший в налоговой декларации за 2016 год как доходы, подлежащие декларированию, так и право на налоговые вычеты, обязан представить такую декларацию в установленный срок — не позднее 2 мая 2017 года.

Для заполнения налоговой декларации по доходам 2016 года наиболее удобно использовать специальную компьютерную программу «Декларация 2016», которая находится в свободном доступе на сайте ФНС России и поможет вам правильно ввести данные из документов, автоматически рассчитает необходимые показатели, проверит правильность исчисления вычетов и суммы налога, а также сформирует документ для предоставления в налоговый орган.

Также для пользователей сервиса «Личный кабинет налогоплательщика для физических лиц» доступно заполнение налоговой декларации по НДФЛ онлайн в интерактивном режиме без скачивания программы по заполнению с возможностью последующего направления сформированной декларации, подписанной усиленной неквалифицированной электронной подписью (которую можно скачать и установить непосредственно из «Личного кабинета»), а также прилагаемого к налоговой декларации комплекта документов в налоговый орган в электронной форме непосредственно с сайта ФНС России.

Межрайонная ИФНС России № 9 по Тверской области

Тел. (84822) 37-11-26, 37-11-35 осс

10.03.2017 г.

ПРОДАЛ ИМУЩЕСТВО – НЕ ЗАБУДЬ ОТЧИТАТЬСЯ!

Межрайонная ИФНС России № 9 по Тверской области напоминает, что с 1 января стартовала декларационная компания по налогу на доходы физических лиц 2017 года.

При продаже имущества (квартира, дом, земля, автомобиль, гараж, погреб и т.д.) у граждан возникает обязанность в представлении налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), расчете и уплате налога на доходы физических лиц по итогам 2016 года.

Однако, если имущество приобретено в собственность до 01.01.2016 и находилось в собственности менее трех лет, то необходимо заполнить налоговою декларацию по налогу на доходы физических лиц (форма 3-НДФЛ) и оплатить налог.

Если имущество приобретено в собственность после 01.01.2016, и находилось в собственности менее пяти лет, то необходимо заполнить налоговою декларацию по налогу на доходы физических лиц (форма 3-НДФЛ) и оплатить налог.

Также подать декларацию 3-НДФЛ за 2016 год должны и те, кто:

- Получили доход в виде подарка от физических лиц, не являющихся близкими родственникам;

- Получили доход от сдачи в аренду (внаем) квартиры, дома, комнаты, автомобиля, гаража и другого имущества;

- Получили доход от продажи ценных бумаг;

- Получили вознаграждение от физических лиц, не являющихся налоговыми агентами, по договорам гражданско-правового характера (в том числе домработницы, репетиторы, строители, иные лица, оказывающие аналогичные услуги);

- Получили выигрыши, выплачиваемые организаторами лотереи, тотализаторов и других основанных на риске игр;

- Получили другие доходы, при выплате которых НДФЛ не был удержан налоговым агентом.

Все физические лица должны отчитаться о полученных в 2016 году доходах не позднее 02.05.2017 года.

Минимальный штраф за непредставление налоговой декларации – 1000 рублей.

Кроме того, Инспекция информирует налогоплательщиков, представляющих налоговые декларации в связи с получением налоговых вычетов, о нераспространении на них обязанности подачи налоговой декларации в срок не позднее 02.05.2017 года и возможности представления налоговой декларации и подтверждающих документов в течение всего календарного года в любое удобное время.

Межрайонная ИФНС России № 9 по Тверской области

Контактные телефоны: (84822) 37-11-26, 37-11-35

Вместе мы станем лучше!

Ваша оценка работы налоговых инспекций поможет сделать использование государственных услуг более комфортным.

Для того чтобы оценить качество работы инспекции необходимо воспользоваться электронной услугой нашего сайта www.r69.nalog.ru «Анкетирование» и ответить на ряд вопросов.

Анкета позволяет оценить режим работы инспекции, комфортность места оказания услуги, время ожидания, сроки предоставления услуги. Также, Вы можете оставить свои комментарии по работе выбранного подразделения.